Коды бюджетной классификации доходов ФТС России являются основным инструментом для уплаты и расчетов по таможенным платежам. Они определяются в соответствии с действующим законодательством и являются обязательными для использования при проведении таможенных операций.

Органы ФТС России используют коды бюджетной классификации доходов для правильного и точного расчета и уплаты таможенных пошлин, налогов и сборов. В частности, коды предусматривают уплату НДС по таможенной стоимости импортируемых товаров.

Проверка корректности заполнения кодов бюджетной классификации доходов осуществляется при подаче декларации на товары. В случае ошибки или неполного указания кода, документ может быть возвращен на доработку или отклонен.

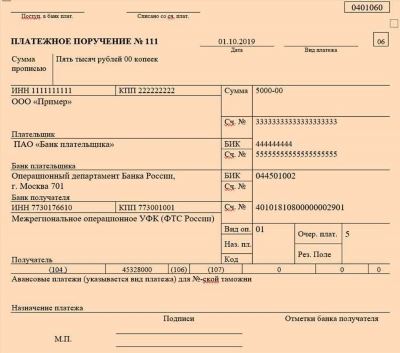

Для уплаты таможенных пошлин и налогов необходимо заполнить платежное поручение по установленным формам и указать соответствующий код бюджетной классификации доходов ФТС России. Это позволит соблюсти таможенный порядок и избежать неприятностей при прохождении границы.

Коды бюджетной классификации доходов ФТС России от 11.01.2023

Коды бюджетной классификации доходов ФТС России от 11.01.2023 используются для проверки и уплаты НДС по таможенным расчетам. Уплата НДС осуществляется в соответствии с установленным таможенным порядком.

Уплата НДС по таможенным расчетам производится платежному органу, который осуществляет контроль за правильностью расчетов и уплаты НДС. Для этого необходимо указать соответствующий код бюджетной классификации при проведении расчетов и уплате НДС.

| Код бюджетной классификации | Описание |

|---|---|

| Код 1 | Уплата НДС по таможенному расчету |

| Код 2 | Уплата НДС по таможенным расчетам за товары, ввезенные на территорию Российской Федерации |

| Код 3 | Уплата НДС по таможенным расчетам за товары, вывезенные за пределы Российской Федерации |

Таким образом, для уплаты НДС по таможенному расчету необходимо указать соответствующий код бюджетной классификации в расчетах и обратиться к платежному органу для проведения уплаты.

Таможенные документы

Таможенные документы играют важную роль в процессе уплаты НДС и других платежей.

Органы таможенного контроля и расчетов оформляют платежное поручение на уплату таможенных платежей. Данный документ содержит информацию о товаре, его стоимости, таможенной стоимости, размере НДС и других параметрах.

Уплата НДС и других таможенных платежей осуществляется в полном объеме в соответствии с порядком, установленным ФТС России. Предъявление таможенных документов является необходимым условием для проведения таможенной проверки и осуществления процедуры расследования.

Органы таможенного контроля осуществляют проверку таможенных документов, проводят анализ представленных данных и осуществляют контроль за правильностью исчисления таможенных платежей.

При нарушении порядка представления или оформления таможенных документов могут быть применены штрафные санкции, включая штрафы и пеню за нарушение сроков уплаты по таможенному расчету.

Проверка расчетов по НДС

Расчеты по уплате НДС осуществляются согласно установленному порядку, который включает:

- Подачу поручения на уплату НДС;

- Составление платежного поручения;

- Фактическую уплату НДС.

Проверка правильности расчетов по НДС является важной составляющей таможенных процедур. Она позволяет убедиться в точности уплаченной суммы и соблюдении установленного порядка.

Проверка расчетов по НДС проводится на соответствие следующим критериям:

- Правильность указания суммы НДС;

- Правильность расчета базы для начисления НДС;

- Правильность применения ставки НДС;

- Соответствие уплаченной суммы сумме, указанной в платежном поручении.

В случае выявления неточностей или ошибок в расчетах по НДС, таможенные органы могут потребовать дополнительные документы или провести детальную проверку.

Правильность уплаты НДС является обязательным требованием при осуществлении внешнеэкономической деятельности. В случае выявления нарушений в порядке уплаты НДС, могут быть применены штрафные санкции.

Платежное поручение на уплату НДС

Платежное поручение содержит информацию об организации-плательщике, номере счета, сумме уплаты налога, а также другую необходимую информацию для процедуры уплаты.

Орган, ответственный за проверку и контроль уплаты НДС, осуществляет проверку переданных документов и суммы, указанной в платежном поручении. В случае обнаружения ошибок или расхождений, орган может потребовать дополнительных документов или принять меры к запросу исправления ошибок.

Порядок уплаты НДС по таможенному расчету и использование платежного поручения являются неотъемлемой частью таможенных расчетов и требуют тщательного соблюдения всех необходимых правил и процедур.

Порядок уплаты НДС

Уплата НДС в отношении товаров и услуг, ввозимых на таможенную территорию Российской Федерации, осуществляется в соответствии с действующим таможенным законодательством.

Для уплаты НДС таможенному органу необходимо представить следующие документы:

- Платежное поручение, оформленное в соответствии с установленными требованиями;

- Расчет НДС, в котором указываются сумма НДС, налоговый период, а также иные сведения, предусмотренные законодательством;

- Документы, подтверждающие осуществление платежа по уплате НДС.

Порядок уплаты НДС предусматривает проверку налоговой базы, правильности расчета суммы налога и соответствие декларации с представленными документами.

Уплата НДС может осуществляться как при ввозе товаров на таможенную территорию Российской Федерации, так и после проведения таможенных операций.

Обязательная уплата НДС в соответствии с законодательством Российской Федерации является необходимым условием для осуществления международных торговых операций и таможенных расчетов.

Уплата НДС таможенному органу

Порядок уплаты НДС таможенному органу начинается с представления платежного поручения, в котором указываются все необходимые реквизиты, включая сумму уплаты. Затем следует процесс проверки платежного поручения, включающий в себя проверку соответствия реквизитов и суммы, а также проверку правильности расчетов.

При уплате НДС таможенному органу участники внешнеэкономической деятельности должны быть готовы предоставить необходимые документы, подтверждающие факт уплаты и правильность расчетов. Эти документы могут включать в себя платежное поручение, акт сверки и другие.

Органы таможенного контроля также могут проводить проверку уплаты НДС, включая проверку достоверности представленных документов. При обнаружении нарушений могут быть применены административные и финансовые санкции.