В настоящее время все больше людей задумываются о строительстве собственного жилья или о покупке земельного участка. Однако, как получить налоговый вычет на строительство дома или на покупку участка земли? В каких случаях можно получить такой вычет, а в каких — отказать? Какие документы нужны для обращения?

Налоговый вычет — это особенная возможность вернуть часть денег за строительство дома или покупку земельного участка. Вернуть деньги можно при условии предоставления налогового вычета на сумму расходов. Размер вычета зависит от многих факторов, включая размер земельного участка, стоимость строительства, налоговый кредит и другие.

В случае строительства дома на недостроенном участке можно получить налоговый вычет на строительство дома и покупку земельного участка. Однако, не всем гражданам положено право на такой вычет. Налоговый вычет может быть предоставлен только тем, кто получил право собственности на землю и имеет разрешение на строительство. Возникает вопрос: какие документы нужны для получения вычета на строительство?

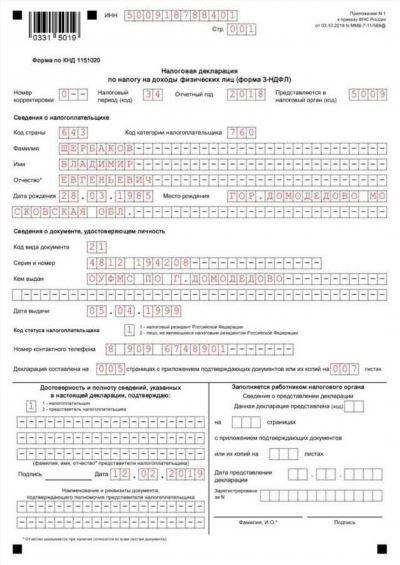

Для получения налогового вычета на строительство дома или покупку земельного участка необходимо обратиться в налоговую инспекцию с соответствующими документами. Кроме того, стоит обратить внимание на порядок получения вычета и размер возможного возврата денег. Важно учесть, что налоговый вычет может быть предоставлен только на строительство или покупку дома в частном владении.

Таким образом, налоговый вычет на строительство дома и покупку земельного участка — это возможность получения части денег за постройку собственного жилья. Чтобы воспользоваться вычетом, необходимо знать, какие документы предоставить, в каких случаях вычет могут отказать, как получить налоговый вычет на строительство дома и покупку земельного участка, а также какие особенности есть в получении вычета при покупке земли. Имея все необходимые знания, можно получить вычет и вернуть часть денег за постройку дома.

Сколько денег вернут

При налоговом вычете на строительство дома и покупку земельного участка есть определенный порядок возврата денег. Возникает вопрос: сколько денег можно вернуть?

Размер налогового вычета при строительстве дома зависит от множества факторов. Во-первых, это тип дома – частный или многоквартирный. Во-вторых, размер кредита, который вы можете получить на постройку или приобретение недвижимости. В-третьих, наличие или отсутствие земельного участка для строительства дома.

Кто имеет право на получение налогового вычета? В случае строительства частного дома можно получить вычет, если у вас есть право собственности на земельный участок, на котором будет располагаться дом. Если участок приобретается вместе с домом, то размер вычета может быть больше.

Особенности налогового вычета при покупке земельного участка заключаются в том, что деньги за участок могут вернуть только при наличии построенного на нем жилого помещения. В случае недостроенного дома на вычет можно не рассчитывать.

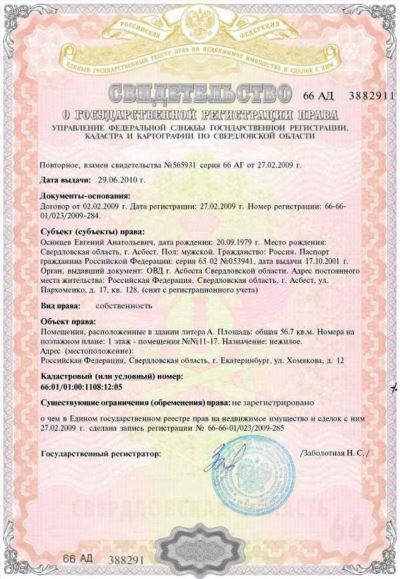

Чтобы получить налоговый вычет, необходимо обратиться в налоговую инспекцию с соответствующими документами. Какие документы нужно предоставить? Во-первых, акт о приемке передаче готового дома (если вы уже построили свой дом). Во-вторых, договор купли-продажи земельного участка и/или дома. В-третьих, выписки из реестра прав на недвижимое имущество.

Отказать в вычете могут в случае нарушений порядка предоставления документов или неправильного оформления самого вычета. Поэтому важно внимательно изучить все требования и правила оформления налогового вычета.

Теперь давайте разберемся, сколько денежных средств можно вернуть при налоговом вычете. Примерные расчеты позволяют сказать, что размер вычета составляет 13% от стоимости строительства или покупки земельного участка. Однако, точный размер вычета зависит от ряда факторов и может отличаться.

Важно отметить, что налоговый вычет выплачивается в течение года после получения права на вычет. Сумма денег возвращается на банковский счет заявителя.

Таким образом, налоговый вычет при строительстве дома или покупке земельного участка является одним из способов получения дополнительных финансовых средств. Сумма возврата денег может быть значительной, поэтому важно внимательно изучить все требования и обратиться за помощью в налоговую инспекцию для получения вычета.

Кто и в каких случаях может вернуть вычет

В статье 220 Налогового кодекса РФ прописаны правила, по которым гражданин может получить налоговый вычет на строительство дома или покупку земельного участка. В зависимости от особенностей каждого случая, гражданин имеет право на определенные виды вычета.

Налоговый вычет на строительство дома предоставляется при наличии следующих документов: выписки из ЕГРН, справки о совершении сделки купли-продажи или договора участия в долевом строительстве, акта приема-передачи недостроенного строительства и декларации на налоговый вычет. При строительстве помещения своими силами необходимо предоставить акт о сдаче-приемке объекта в эксплуатацию. Кроме того, должны быть документы, подтверждающие фактические затраты на строительство.

Налоговый вычет на покупку земельного участка может быть предоставлен при наличии документов: выписки из ЕГРН, справки о совершении сделки купли-продажи или договора участия в долевом строительстве и декларации на налоговый вычет. В случае покупки земельного участка для строительства жилого помещения, необходимо предоставить также документы, подтверждающие фактические затраты на строительство.

Гражданину могут вернуть деньги в размере налогового вычета, если при сдаче декларации налоговая инспекция подтвердит правильность предоставленных документов и рассчитает размер вычета. Также возникает возможность получения налогового вычета при получении кредита на строительство или покупку жилья в частном порядке.

Однако, в некоторых случаях налоговая инспекция может отказать в предоставлении вычета или вернут не полную сумму. Для того чтобы получить вычет, нужно внимательно изучить законодательство, предоставить все необходимые документы и соблюдать требования налоговой.

| Случаи | Условия получения вычета |

|---|---|

| Строительство помещения своими силами | Наличие акта о сдаче-приемке объекта в эксплуатацию и документов, подтверждающих фактические затраты |

| Покупка земельного участка для строительства | Наличие документов о покупке участка и декларации на вычет |

| Покупка недостроенного строительства | Наличие акта приема-передачи и документов, подтверждающих фактические затраты |

| Кредит на строительство или покупку недвижимости | Наличие договора кредита и декларации на вычет |

Особенности возврата вычета за строительство недостроенного помещения

В случае строительства недостроенного помещения, вычет может быть предоставлен только на те деньги, которые уже были затрачены на постройку. При этом, налоговый вычет может быть получен только в случае, когда строительство осуществляется с использованием средств частного кредита, полученного на покупку или строительство дома. Если же деньги на строительство были предоставлены из других источников, таких как сбережения или займ от родственников, то налоговый вычет не предоставляется.

Что касается размера вычета, то он составляет не более 13% от суммы затрат, но не может превышать 2 миллионов рублей. Таким образом, для получения максимального вычета необходимо потратить около 15 миллионов рублей на строительство недостроенного помещения.

Для получения вычета за строительство недостроенного помещения, необходимо обратиться в налоговую инспекцию по месту регистрации и предоставить следующие документы:

- Заявление о предоставлении налогового вычета;

- Копию договора на покупку или строительство недвижимости;

- Документы, подтверждающие затраты на строительство недостроенного помещения (счета, квитанции, акты выполненных работ);

- Документы, подтверждающие происхождение средств, используемых для строительства (копии договоров о кредите, выписки из банковских счетов и др.).

После обращения в налоговую инспекцию, рассмотрение и принятие решения по предоставлению вычета занимает определенное время. В большинстве случаев налоговый вычет предоставляется в течение 30 дней с момента обращения.

Важно понимать, что не всегда возможно получить полный вычет за строительство недостроенного помещения. В некоторых случаях налоговая инспекция может отказать в предоставлении вычета или уменьшить его размер. Это может произойти, например, если документы, подтверждающие затраты на строительство, окажутся недостоверными или если в документах будут обнаружены ошибки. Поэтому для успешного получения вычета рекомендуется обращаться к специалистам или юристам, которые помогут собрать необходимые документы и представить их в правильном виде.

Когда возникает право на налоговый вычет на постройку дома

Право на налоговый вычет на постройку дома и покупку земельного участка возникает в случаях, когда частное лицо решило заняться строительством собственного жилья. Возможность получить этот вычет предоставляет налоговый кодекс, и его порядок и особенности регулируются соответствующими нормативными документами.

Чтобы получить налоговый вычет на строительство дома, нужно обратиться с заявлением в налоговый орган. Кто может обратиться за налоговым вычетом? Лица, которые:

- собираются построить дом в собственности;

- уже приобрели земельный участок для строительства;

- будут строить дом на земле, предоставленной им в собственность или по долевому участию.

Одной из особенностей вычета является то, что его можно получить не только за уже построенный и реализованный дом, но и за недостроенное жилье. Размер налогового вычета зависит от стоимости строительства дома и покупки земельного участка.

Для получения налогового вычета на постройку дома необходимо предоставить определенный пакет документов, включающий в себя подробную информацию о себе и о строительстве дома. В случае отказа налогового органа в предоставлении вычета можно обратиться с жалобой в вышестоящую инстанцию или судебным порядком.

Какие налоговые вычеты можно получить на покупку земельного участка или постройку дома, сколько можно вернуть денег и в каких случаях могут отказать в его предоставлении — подробности обращения за налоговым вычетом на строительство и покупку земли можно узнать из данной статьи.