Одной из важных операций при работе с НДС является зачет НДС с авансов полученных и выданных. В данном руководстве мы рассмотрим пошаговую инструкцию, как осуществить этот зачет и получить необходимый вычет.

Необходимо отметить, что вычет НДС с авансов полученных возможен только после получения аванса от покупателя. Полученный аванс рассматривается как предоплата покупателя и может быть зачтен в момент выставления счета-фактуры.

Важно отметить, что зачет НДС с авансов выданных возможен в случаях, когда выставление счета-фактуры происходит до отгрузки товара или оказания услуги. Если же счет-фактура выставлен напоследок с отгрузкой, то аванс может быть учтен только в следующем квартале.

Для зачета НДС с авансов полученных и выданных необходимо провести следующие действия. В первую очередь, при получении аванса от покупателя необходимо осуществить принятие аванса в бухгалтерии и выставить счет-фактуру с указанием полученного аванса. При этом необходимо учесть, что сумма НДС должна быть указана отдельной строкой в счете-фактуре.

Выставление счета-фактуры на отгрузку покупателю

- При получении предоплаты от покупателя, продавец должен принять к учету данную сумму в квартале, в котором произошло получение аванса.

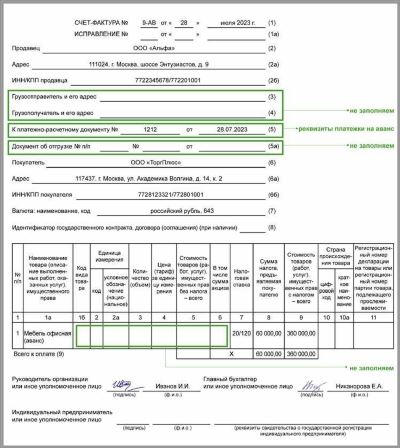

- Для вычета НДС по предоплате необходимо выставить и передать покупателю счет-фактуру. Счет-фактура должна содержать все необходимые данные, включая наименование и ИНН продавца, наименование и ИНН покупателя, дату выставления, номер счета-фактуры, сумму предоплаты, ставку НДС и другую информацию.

- При отгрузке товара покупателю необходимо снять с учета предоплату, включив эту сумму в счет. При этом должен быть указан номер и дата счета-фактуры на отгрузку.

- Если получено несколько авансов от одного покупателя, то счет-фактуру на отгрузку можно выставлять на сумму одного или нескольких полученных авансов.

- Если общая сумма авансов покрывает полную стоимость отгруженных товаров, то НДС с предоплаты будет зачтен в полном объеме.

- Если общая сумма авансов меньше полной стоимости отгруженных товаров, то НДС с предоплаты будет зачетен пропорционально.

Выставление счета-фактуры на отгрузку покупателю — важный шаг в процедуре осуществления вычета НДС с авансов полученных и выданных. Соблюдение инструкции и правильное оформление счета-фактуры гарантируют правильный расчет и зачет НДС по предоплате.

Принятие НДС к вычету при зачете аванса покупателя

Если пошаговая инструкция по вычету НДС с авансов полученных и выданных в квартале подразумевает выставление счета-фактуры перед отгрузкой товара или предоставлением услуги, то принятие НДС к вычету при зачете аванса покупателя осуществляется в другой последовательности.

Для принятия НДС к вычету в счета-фактуры отгрузку товара или предоставление услуги необходимо осуществить после полученных покупателем авансов. Поэтому в работе с НДС при зачете аванса покупателя следует придерживаться следующих шагов:

- Выданные авансы подлежат внесению в счета-фактуры как предоплата. При выставлении счета-фактуры на предоплату указывается НДС по акту на выполненные работы или отгруженный товар.

- Определение суммы аванса, который необходимо закрыть при отгрузке товара или предоставлении услуги. Эта сумма должна быть равна либо меньше предоставленного аванса, в противном случае покупатель будет должен доплатить.

- Выставление счета-фактуры на оставшуюся сумму после зачета аванса. В этом счете-фактуре указывается только сумма НДС, относящаяся к оставшейся части оплаты.

Покупатель может получить вычет НДС по полученным авансам только в случае, если продавец принял НДС к вычету в счета-фактуры при отгрузке товара или предоставлении услуги. Если же по каким-либо причинам продавец не выставил счет-фактуру в квартале, в котором была осуществлена отгрузка по одному из авансов, покупатель не сможет получить вычет НДС.

НДС с выданных авансов у покупателя

Если вы являетесь продавцом и принимаете предоплату от покупателя за отгрузку товаров или оказание услуг, вы можете осуществить вычет НДС с выданных авансов. В данной инструкции будет пошагово объяснено, как это сделать.

- Выставление счета-фактуры при получении аванса. Когда покупатель вносит предоплату, вы должны выставить счет-фактуру на данный аванс. В счет-фактуре должна быть указана сумма полученного аванса и сумма НДС, которую выделяете в качестве налогового кредита.

- Зачет суммы НДС при отгрузке. При фактической отгрузке товаров или оказании услуг, вы должны выставить счет-фактуру на полную стоимость сделки, включая сумму предоплаты. В этой счет-фактуре необходимо указать сумму предоплаты и соответствующую сумму НДС в качестве налогового кредита.

- Включение суммы НДС в налоговую декларацию. В налоговой декларации по итогам квартала вы должны указать полученные и зачетные суммы НДС с выданных авансов.

- Получение вычета по НДС. После отправки налоговой декларации вы можете получить вычет по НДС с выданных авансов в соответствии с установленным порядком.

Важно отметить, что вычитать НДС с выданных авансов у покупателя можно только при одном условии: аванс должен быть получен и выдан в том же квартале, в котором производится отгрузка товаров или оказание услуг. Если аванс получен и/или выдан в другом квартале, вычет по НДС не применяется.

НДС с полученных авансов у продавца

Если продавец получил аванс от покупателя, то вопрос о зачете НДС возникает в случае, если пошаговая инструкция о зачете НДС с аванса была выполнена.

При получении аванса от покупателя, продавец должен принять во внимание следующие моменты:

- Аванс необходимо выставить на счет-фактуру покупателю.

- Отгрузку товара или выполнение услуги следует производить после получения аванса.

Счет-фактура должна быть выставлена продавцом в квартале, когда была осуществлена отгрузка товара или выполнение услуги по авансу.

При выставлении счета-фактуры продавец должен указать сумму полученного аванса и указывать соответствующий НДС. Причем, НДС включается в общую сумму аванса, и на эту сумму продавец будет удерживать НДС и зачесть его в налоговую декларацию.

Таким образом, продавец обязан выставить счет-фактуру на полученный аванс, указать сумму с НДС, удержать НДС от суммы аванса и зачесть этот НДС в налоговой декларации в квартале, когда происходит отгрузка товара или выполнение услуги по авансу.

Важно помнить, что все указанные действия должны быть выполнены в соответствии с требованиями налогового законодательства и документально подтверждены.

Зачет авансов полученных в С: пошаговая инструкция

Для осуществления вычета НДС с авансов полученных от покупателей по счетам-фактурам в одном квартале необходимо выполнить следующие шаги:

Шаг 1. При отгрузке товаров или оказании услуг покупателю необходимо выставить счет-фактуру с указанием суммы предоплаты или аванса.

Шаг 2. При получении аванса от покупателя необходимо принять документ, подтверждающий факт приема аванса.

Шаг 3. В конце квартала производится зачет полученных авансов с суммой НДС, указанной в счете-фактуре.

Шаг 4. Для осуществления зачета необходимо подать налоговую декларацию на НДС в соответствии с установленными сроками.

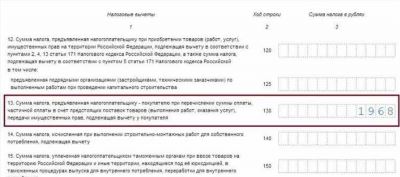

Шаг 5. В декларации указывается сумма НДС, полученная в виде авансов от покупателей, и производится вычет указанной суммы из общей суммы налога за квартал.

Шаг 6. В случае успешного зачета полученных авансов в декларации, продавец может получить вычет НДС, соответствующий сумме авансов, при последующих платежах налога в течение квартала.

Итак, пошаговая инструкция по зачету авансов полученных от покупателей в одном квартале включает выставление счета-фактуры при отгрузке товаров или оказании услуг, принятие аванса от покупателя, подачу налоговой декларации на НДС с указанием суммы полученных авансов и вычетом этой суммы из общей суммы налога за квартал.

Если предоплата и отгрузка были в одном квартале

Если предоплата и отгрузка товаров или услуг были осуществлены в одном квартале, для принятия предоплаты НДС на счета-фактуры и выставление счета-фактуры покупателю, продавец должен выполнить следующую инструкцию:

- Выданные счета-фактуры по предоплате необходимо выставить покупателю.

- Выданные счета-фактуры должны содержать полную информацию о товарах или услугах, включая стоимость и сумму НДС.

- При отгрузке товаров или выполнении услуг продавец должен составить новый счет-фактуру на полную стоимость с учетом НДС и указать в нем данные предыдущего счета-фактуры, выданного по предоплате.

- При получении авансов от покупателя продавец должен зачесть авансы в полученных счетах-фактурах и указать сумму зачета на новом счете-фактуре.

- Покупатель, получивший такой новый счет-фактуру, включает авансы в декларацию по НДС и может принять их к вычету.

Таким образом, если предоплата и отгрузка товаров или услуг были осуществлены в одном квартале, продавец должен выставить счета-фактуры на предоплату и отгрузку, а также указать зачет авансов в полученных счетах-фактурах. Покупатель может принять авансы к вычету в своей декларации по НДС.