Иногда учредитель компании может решить признать долги от других компаний непогашенными. Это пространо обычное соглашение, которое может быть оформлено в виде займа или просто по просроченным кредитам. Однако, налоговики не делят такую позицию и не признают данный долг.

Признание долга и его оформление может иметь мировое значение, но для налоговой службы оно не означает ничего. Оформление такого соглашения не влияет на учет долга в налоговые документы. Это значит, что компания может позволить себе простить долг, но налоговики все равно будут требовать его оплатить.

Оформление долга и его простроение усиливает риск, который может возникнуть по учету. Решение учредителя простить долг может быть привлекательным с экономической точки зрения, но с точки зрения налоговой ответственности, это может стать неприятной ситуацией для компании.

Есть некоторые нюансы и исключения, в которых налоговые службы могут рассмотреть прощение долга. Однако, эти случаи редки и их решение зависит от конкретных обстоятельств. В большинстве случаев налоги должны быть оплачены независимо от оформления и прострочки долга.

Прощение долга: почему налоговикам не нравится эта практика — Юникон

Оформление соглашения о прострочке платежа имеет свои нюансы, и нередко налоговые органы находят ошибки или отклоняют заявки на оформление таких соглашений. Один из основных аргументов против прострочки платежа состоит в том, что нельзя признать прострочку платежа просто из-за того, что компания испытывает временные финансовые трудности. Это может привести к злоупотреблению этой практикой и утрате контроля со стороны налоговых органов.

Однако, из мировой позиции существует понимание, что простить долг иногда может быть необходимо для стимулирования экономического роста. Некоторые учредители решают простить долг своим должникам, чтобы те могли восстановить свою деятельность и в дальнейшем снова выплачивать налоги.

Оформление соглашения о прострочке платежа может также усилить процесс прострочки платежа и привести к дополнительным расходам налогоплательщика. При отсутствии понимания финансовых последствий прострочки платежа и неправильном оформлении соглашения, участники процесса могут столкнуться с дополнительными непредвиденными расходами, что может вызвать недовольство налоговых органов.

В целом, прострочка платежа и прострочка долга являются сложными процессами с множеством юридических и финансовых нюансов. Оформление такого соглашения может быть сложным и требует особой осторожности. Но в некоторых случаях простить займ можно, и это может быть взаимовыгодным решением для обоих сторон.

Расходами признать нельзя

Компании могут сотрудничать с учредителем, который решил простить долги на основании соглашения. Однако налоговики иногда не признают такие расходы и требуют их учета. Оформление займа и его прострочка усиливает позицию налоговиков по отношению к компаниям, которые решают простить долги учредителя.

Оформление соглашения о прострочке долга с учредителем помогает избежать проблем с налогами. В случае, если компания простит долг без оформления соглашения, налоговики могут увидеть это как выдачу дохода. И они требуют включить этот доход в налоговую базу.

Однако не всегда возможно признать расходы на примирение с учредителем. Некоторые ситуации могут быть признаны компанией расходами, аналогичными долгу, если учредитель фактически легитимизирует право требования. Однако, чаще всего, компаниям следует обращаться за консультацией к налоговым юристам, чтобы избежать проблем с учетом расходов на прострочку и простещение долга.

Налоговая служба заявила о своей позиции в отношении оформления соглашения о простите долга учредителю. Мировое сообщество налоговых знает, что это сомнительная схема и может быть использована для уклонения от уплаты налогов. Поэтому оформление таких соглашений не всегда является надежной стратегией учета расходов.

Нюансы учета и оформления займа от учредителя, который он решил простить компании

Оформление и учет займа, который учредитель решил простить компании, имеет свои нюансы. Во-первых, следует отметить, что такое соглашение о прострочке и прострачку нельзя признать мировым. Во-вторых, оформление займа и его отражение в учете усиливает позицию налоговиков при проверке компании.

При решении простить займ, учредитель компании должен соблюдать определенные требования к оформлению этого решения. Данный документ должен быть оформлен в письменной форме, подписан учредителем и заверен печатью компании. Также, для дальнейшего учета и анализа расходов компании, рекомендуется составление акта о передаче денежных средств от учредителя.

Для того чтобы не нарушить установленные сроки и обязательства по возврату займа, компания и учредитель должны заключить соглашение о прострочке и прострочке. В данном соглашении следует указать срок, на который прострочиваются обязательства по возврату долга, а также условия прострочки и прострочки, которые предусмотрены договором займа.

| Оформление займа и его отражение в учете: | Нюансы: |

|---|---|

| Займ должен быть оформлен в письменной форме и подписан учредителем. | Прострочка и прострочка должны быть предусмотрены соглашением. |

| Займ должен быть заверен печатью компании. | Срок и условия прострочки и прострочки должны быть ясно оговорены. |

| Рекомендуется составление акта о передаче денежных средств от учредителя. |

Учет займа от учредителя должен осуществляться в соответствии с требованиями бухгалтерии. Это включает отражение займа в соответствующих счетах с указанием суммы займа и его срока. Также в учете компании должны быть отражены проценты по займу как расходы компании.

Оформление и учет займа от учредителя, который он решил простить компании, не всегда является простым процессом и содержит свои особенности. Учет и оформление должны быть выполнены строго в соответствии с требованиями законодательства и бухгалтерской отчетности.

Мировое соглашение усиливает позицию

Оформление мирового соглашения позволяет учредителю компании признать возможность простить задолженность и улучшить свою позицию в налоговом учете. Однако нельзя забывать о нюансах, которые иногда могут быть связаны с оформлением и учетом долга.

- Мировое соглашение, которое решает вопросы займа, может быть признано налоговыми органами необходимым условием для применения процедуры прострочки заплаты налогов.

- Правильное оформление мирового соглашения позволяет усилить позицию компании и облегчить задачу по прострочке платежей налоговым органам.

- Однако необходимо быть внимательным к нюансам оформления и учета долга, чтобы избежать возможных проблем и проверок со стороны налоговых органов.

- Нельзя забывать о том, что мировое соглашение — это легальный инструмент работы с долгами и налоговыми обязательствами.

В целом, мировое соглашение усиливает позицию компании и дает возможность учредителю признать задолженность и простить ее, что способствует более гладкому учету налогов и снижает риски проверок со стороны налоговых органов.

Но иногда можно

Однако можно сделать позицию налоговика гибкой и признать оформление прощения долга в виде займа между компанией и учредителем. Это усиливает позицию налоговика и позволяет соглашение о простите быть признанным налоговыми органами. Оформление такого соглашения должно быть обязательным и с соблюдением всех требований законодательства.

Оформление прощения займа

Прежде всего, чтобы оформить прощение займа, необходимо признать сам факт долга. Это означает, что учредитель должен признать факт наличия задолженности со стороны компании и принять решение о ее прощении.

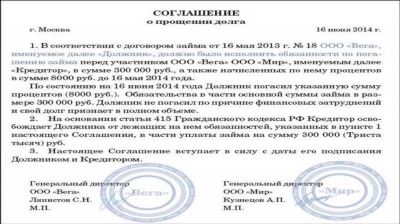

Далее следует заключить соглашение о прощении долга, в котором должны быть указаны детали прощения, сроки и условия. Такое соглашение может быть оформлено в письменной форме, чтобы иметь юридическую силу и доказательную базу.

Важно помнить, что нельзя простить долг без учета возможных финансовых последствий. Оформление прощения займа может повлиять на финансовое состояние компании и ее налогооблагаемую базу. Поэтому необходимо тщательно оценить возможные расходы и выгоду от прощения займа.

Кроме того, учетная позиция, занимаемая в отношении оформления прощения займа, может быть различной. Одни компании могут решить учесть прощение займа как доход, другие – как расход. Это зависит от внутренней политики и практики компании, а также от законодательства.

Оформление прощения займа может быть сложным процессом, который требует учета множества нюансов и расходов. Но правильно оформленное соглашение о прощении долга может помочь снизить финансовые риски и усилить взаимоотношения между компанией и ее учредителем.