Важной составляющей успешной работы любого предприятия является правильное начисление и уплата налогов. Особенно актуальным вопросом является обязанность по уплате земельного налога. Данный налог является одним из основных источников дохода государственного бюджета и начисляется на суммы, полученные от предпринимательской деятельности на земельных участках.

Компания «1С» разработала программу «Бухгалтерия предприятия ред. 3.0», которая помогает автоматизировать расчет земельного налога и уплату его суммы. Эта программа позволяет организациям, работающим по упрощенной системе налогообложения (УСН), вести учет земельных участков без лишних забот.

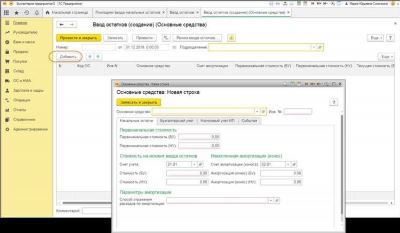

В программе «1С: Бухгалтерия предприятия ред. 3.0» имеются специальные счета для учета земельного налога. При приобретении земельного участка необходимо указать его стоимость и другие сведения, чтобы программа могла правильно рассчитать налоговые обязательства предприятия. Важно отметить, что для признания расходов по уплате земельного налога необходимо получить уведомление о его исполнении.

Использование программы «1С: Бухгалтерия предприятия ред. 3.0» значительно облегчает процесс расчета и уплаты земельного налога. Она автоматически считает размер налога на основании исчисленных сумм предприятия, а также формирует все необходимые отчеты и документы для налоговых органов. Таким образом, предприятие избегает ошибок в расчетах и снижает риски возникновения налоговых инициатив со стороны контролирующих органов.

Приобретение земельных участков при УСН

Приобретение земельных участков должно сопровождаться отправкой уведомления о появлении новых объектов налогообложения в Федеральную налоговую службу, а также в органы местного самоуправления и государственного земельного контроля. Форма этого уведомления утверждается соответствующими налоговыми органами и зависит от региональных особенностей.

Расчет земельного налога при УСН основывается на отчислениях уплаченных налогов на признание исчисленных налогов в расходы предприятия. Земельный налог взимается с организаций и индивидуальных предпринимателей, которые являются налогоплательщиками в форме УСН и осуществляют деятельность на земельных участках, находящихся в государственной или муниципальной собственности.

Налоговая уплата по земельному налогу осуществляется в бюджет органа местного самоуправления, на территории которого находятся земельные участки, с учетом применения тарифа налогообложения, установленного соответствующими налоговыми органами.

Налоговые органы осуществляют начисление и исчисление земельного налога на основе данных, полученных от учреждений и организаций государственной статистики и земельного кадастра, а также сведений, содержащихся в учетных документах налогоплательщиков.

Таким образом, расчет и уплата земельного налога при УСН должны быть осуществлены в соответствии с требованиями законодательства. Участие программы 1С: Бухгалтерия предприятия ред. 3.0. – Учет без забот позволит автоматизировать процесс учета и своевременно осуществить расчет и уплату земельного налога в бюджет.

Расчет земельного налога в 1С: Бухгалтерии предприятия ред. 3.0.

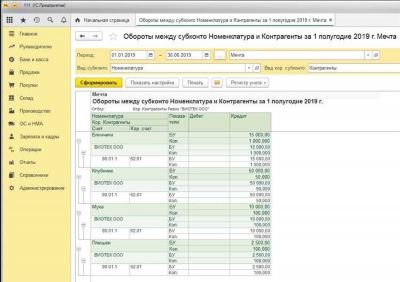

Налоговый учет на предприятии, ведущем учет в рамках УСН (Упрощенной системы налогообложения), включает в себя учет земельных налогов. Для правильного учета и уплаты земельного налога в программах 1С необходимо знать основные правила расчета данного вида налоговых обязательств.

Исчисленные суммы земельного налога рассчитываются на основе тарифов, которые устанавливаются местными органами власти. Также необходимо учитывать особенности определения ставок налога в случаях, когда уплата земельного налога обязательна в случае, когда земельный участок не используется в деятельности предприятия.

Уведомление о начисленных налоговых обязательствах по земельному налогу представляется в налоговые органы в установленные сроки. Учетно-расчетная информация о начисленных земельных налогах учитывается в бухгалтерии предприятия и используется для составления отчетности по уплате данного налога.

Признание и учет уплаченного земельного налога происходит на основании документов, подтверждающих данный налоговый платеж. Эти документы включают в себя платежные поручения, выписки из банковских счетов, справки ПФР и другие документы, подтверждающие оплату земельного налога в полном объеме.

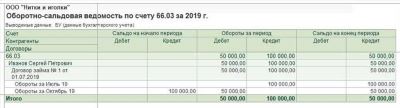

| Наименование | Сумма |

|---|---|

| Начисленные земельные налоги | 10000 |

| Исчисленные расходы | 500 |

| Уплаченные земельные налоги | 9500 |

Расчет земельного налога в 1С: Бухгалтерии предприятия ред. 3.0 позволяет правильно учитывать начисленные, исчисленные и уплаченные земельные налоги, а также предоставляет возможность составления отчетов для налоговых органов и анализа расходов предприятия по данному виду налогообложения.

Учет без забот

Приобретение земельных участков при использовании УСН обязывает предприятие приступить к расчетам и уплате налогов в бюджет. Для этого необходимо правильно начислять и уплачивать земельный налог. Земельный налог начисляется в суммах, исчисленных на основе уведомления о признании уплаченного налога и расходах предприятия.

- Начисление земельного налога должно быть осуществлено в порядке, установленном законодательством.

- Суммы земельного налога, которые начислены и уплачены предприятием, должны соответствовать всем требованиям налогового законодательства.

- Уведомление о признании уплаченного налога и расходах должно быть представлено в установленные сроки.

- Учет расходов на земельный налог должен быть проведен правильно и точно.

В итоге, правильное начисление и уплата земельного налога позволит предприятию избежать проблем с налоговыми органами и сохранить финансовую устойчивость.

Уведомление об исчисленных суммах налогов

В соответствии с УСН, предприятие обязано вести учет начисления и уплаты земельного налога. После исчисления суммы налога, предприятие должно обратиться в налоговый орган для получения специального уведомления, которое подтверждает начисленную сумму налога.

Уведомление об исчисленных суммах налогов является основанием для уплаты налога в бюджет. Отправляя это уведомление, предприятие информирует налоговый орган о начисленной сумме земельного налога, которую оно должно уплатить в бюджет.

Таким образом, при учете земельного налога в 1С: Бухгалтерии предприятия ред. 3.0, необходимо знать, что после исчисления суммы налога, предприятие должно обратиться в налоговый орган для получения уведомления об исчисленных суммах налогов. Это уведомление подтверждает начисленную сумму налога и является основанием для уплаты налога в бюджет.

Признание уплаченного налога в расходах УСН

При расчете земельного налога по Упрощенной системе налогообложения (УСН) учитывается только уплаченная сумма налога, а не сумма, исчисленная или начисленная. При этом, уплата земельного налога может быть признана в расходах предприятия.

Для признания уплаты земельного налога в расходах УСН необходимо выполнить следующие условия:

1. Уведомление о возможности уплаты налога: Предприятие должно быть уведомлено о возможности уплаты земельного налога в качестве расхода по УСН. Это требование должно быть указано в уведомлении о возможности применения УСН.

2. Уплата земельного налога в установленный срок: Земельный налог должен быть уплачен в установленный законом срок. Неуплата или задержка платежа может привести к невозможности признания налога в расходах.

3. Документальное подтверждение уплаты: Предприятие должно иметь документальное подтверждение уплаты земельного налога, такое как квитанция об оплате или выписка из банковского счета.

При выполнении всех указанных условий, уплаченный земельный налог может быть признан в расходах УСН и учтен при расчете налогов.

Уплата земельного налога в бюджет

При уплате земельного налога, рассчитанного по УСН, предприниматель должен обратить внимание на несколько важных моментов.

Во-первых, необходимо получить уведомление о начислении земельного налога от налоговых органов. В этом уведомлении будет указана сумма налога, которую необходимо оплатить.

Во-вторых, уплата земельного налога должна быть осуществлена в сроки, указанные в уведомлении. Обычно налог должен быть уплачен в том же календарном году, в котором было предоставлено уведомление.

В-третьих, сумма уплаченного земельного налога должна соответствовать сумме, исчисленной в уведомлении. Исчисление земельного налога происходит согласно правилам, установленным налоговым кодексом, и зависит от площади и кадастровой стоимости земельного участка.

Признание уплаченного земельного налога будет осуществляться налоговыми органами. Поэтому предпринимателю необходимо сохранить все документы о факте уплаты налога — квитанцию об оплате и уведомление о начислении.

В случае неполучения уведомления о начислении земельного налога или возникновении спорных вопросов по сумме налога, предприниматель имеет право обратиться в налоговые органы для уточнения информации или оспорения начисленных сумм.

Уплата земельного налога является неотъемлемой частью обязанности предпринимателя перед бюджетом. Точная и своевременная уплата налога позволяет избежать негативных последствий в виде штрафов и прочих выплат налоговым органам.

Начисление земельного налога

Начисление земельного налога при УСН происходит в соответствии с правилами, установленными налоговым законодательством. Земельный налог признается налогом на доходы, уплаченными в бюджет, и исчисляется исходя из суммы уплаченного налога на прибыль организации.

При приобретении земельных участков при УСН также осуществляется начисление земельного налога. Организация должна предоставить в налоговый орган уведомление о приобретении земельного участка для его учета и последующего начисления налога.

Начисление земельного налога при УСН происходит на основании данных, предоставленных организацией. Размер налога определяется в зависимости от общей площади земельного участка и его категории. Налоговая ставка применяется к каждому квадратному метру земельного участка и умножается на его площадь. Полученная сумма является исчисленным земельным налогом.

Исчисленный земельный налог учитывается в расходах организации и уплачивается в бюджет в установленные сроки. Организации, осуществляющие деятельность на территории различных муниципальных образований, должны уплачивать земельный налог в соответствии с требованиями местного налогового законодательства.

Таким образом, начисление земельного налога является важным процессом при УСН. Регулярное начисление и своевременная уплата земельного налога позволяют организации соблюдать требования налогового законодательства и вносить свой вклад в развитие бюджета муниципальных образований.