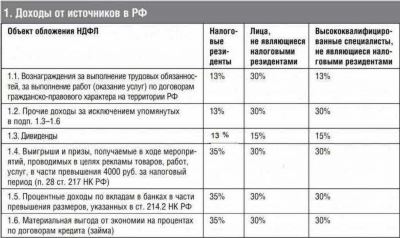

Рассчитывать налоги с зарплаты может быть сложно и запутанно, особенно если учесть все вычеты, платы и налоговые облагаемые взносы. В данной статье мы расскажем вам, как правильно считается налог на доходы физических лиц (НДФЛ) с учетом всех особенностей и вычетов, а также как заполнить декларацию и какие налоговые выплаты считаются необлагаемыми.

Основой для расчета налога служит ваша заработная плата, которая состоит из различных выплат: фиксированной части, премий, дополнительных надбавок и других вознаграждений за выполнение задач. Однако каждая из этих выплат облагается различными налогами и может быть учтена при расчете НДФЛ.

Для корректного расчета важно учитывать вычеты, которые можно использовать при заполнении декларации налоговый период. Вычеты могут включать в себя расходы на обучение, лечение, пенсионные взносы, а также другие расходы, предусмотренные законодательством. Кроме того, важно учесть, какие выплаты считаются необлагаемыми подоходным налогом. Это могут быть выплаты по социальному страхованию, пособия по уходу за ребенком и другие выплаты, которые освобождаются от уплаты НДФЛ.

В этой статье мы рассмотрим пример расчета налога с зарплаты с учетом вычетов и необлагаемых выплат. Также мы дадим вам понятные инструкции о том, как правильно заполнить декларацию и учесть все налоговые особенности для минимизации уплаты подоходного налога.

Расчет страховых взносов с заработной платы

При расчете налоговых выплат с зарплаты необходимо учитывать особенности расчета страховых взносов с заработной платы. Какие именно взносы облагаются налогом и как их считать?

В расчете страховых взносов с заработной платы учитывается размер основного дохода работника. Основным доходом является сумма зарплаты работника за определенный период. Как правило, заработная плата за месяц принимается в расчете страховых взносов.

Страховые взносы облагаются налогом в размере 30% от заработной платы. Эта сумма включает в себя платежи по обязательному пенсионному, медицинскому и социальному страхованию.

В расчете страховых взносов также учитывается наличие необлагаемых доходов. На сегодняшний день существует определенная сумма необлагаемых доходов, для которой не нужно платить страховые взносы. Например, в 2021 году сумма необлагаемых взносов составляет 6 000 рублей в месяц.

При расчете страховых взносов также учитывается возможность получения налоговых вычетов. Налоговый вычет – это сумма, которую можно вычесть из заработной платы при расчете налога на доходы физических лиц (НДФЛ). Она уменьшает налогооблагаемую базу и, соответственно, снижает размер налоговых выплат.

Для того чтобы воспользоваться налоговым вычетом, необходимо заполнить налоговую декларацию. Налоговый вычет может быть предоставлен на различные категории расходов, например, на обучение, лечение, родительский капитал и другие. Сумма налогового вычета зависит от категории и размера расходов.

Расчет страховых взносов с заработной платы может быть сложным процессом. Однако, существуют специальные калькуляторы, которые помогают учесть все необходимые данные и произвести точные расчеты.

Вот пример расчета страховых взносов с заработной платы при учете налоговых вычетов:

| Заработная плата | 30% страховых взносов | Сумма налоговых вычетов | Итого к учету |

|---|---|---|---|

| 60 000 рублей | 18 000 рублей | 8 000 рублей | 10 000 рублей |

Таким образом, при расчете страховых взносов с заработной платы необходимо учитывать все особенности учета налоговых вычетов и необлагаемых доходов. Это поможет снизить размер налоговых выплат и сделать расчеты более точными.

Как считается налоговый вычет

При расчете налогового вычета налоговый период совпадает с календарным годом, то есть с 1 января по 31 декабря. Для определения суммы налогового вычета необходимо учесть все выплаты и вычеты, которые не облагаются налогом на доходы физических лиц (НДФЛ).

Основной вычет составляет 13 140 рублей в год. Его можно получить при заполнении налоговой декларации и включении этой суммы в расчет зарплаты. Также сумма основного вычета учитывается в калькуляторах налогового вычета, которые предоставляются на официальном сайте налоговой службы.

Есть и другие вычеты, которые могут быть учтены в расчете заработной платы. Примерами таких вычетов являются:

- вычеты, связанные со страховыми платежами;

- вычеты, связанные с обучением;

- вычеты, связанные с лечением и медицинскими услугами;

- вычеты, связанные с пожертвованиями.

Какие именно вычеты учитываются при расчете налогового вычета, зависит от законодательства и предоставляемых льгот в соответствующем году. Подробную информацию об особенностях налогового расчета и налоговых вычетах можно найти на официальном сайте налоговой службы.

Как работает калькулятор -НДФЛ

Для начала расчета налога с заработной платы необходимо заполнить информацию о выплатах и доходах, учитываемых при расчете НДФЛ. Калькулятор учитывает страховые взносы, которые облагаются НДФЛ, а также специфические особенности расчета налога. Он позволяет определить, какие вычеты могут быть применены, какие выплаты не облагаются налогом и какие налоговые расчеты должны быть проведены в конкретном случае.

Примеры налоговых расчетов, считается отдельный расчет по заработной плате, специфика расчетов в зависимости от выплат, учет особенностей налогообложения в каждом конкретном случае – все эти вопросы может решить калькулятор НДФЛ.

| Компоненты расчета НДФЛ | Описание |

|---|---|

| Заработная плата | Основная составляющая дохода, по которой проводится расчет налога. |

| Вычеты | Необлагаемые суммы, которые учитываются при расчете налога и уменьшают его размер. |

| Необлагаемые выплаты | Суммы, которые не подлежат налогообложению и не учитываются при расчете НДФЛ. |

| Социальные и налоговые вычеты | Вычеты, которые применяются при начислении налога и уменьшают сумму подлежащего уплате налога. |

Калькулятор НДФЛ позволяет узнать точную сумму налога на заработную плату в соответствии с действующими законодательными нормами и правилами. Он помогает сэкономить время и провести расчеты правильно, а также определить величину возможных налоговых вычетов и необлагаемых выплат в конкретном году.

Используя калькулятор НДФЛ, можно быть уверенным в правильности расчетов и полноте учета всех необходимых компонентов при определении суммы налоговых платежей по заработной плате.

Важно помнить, что калькулятор НДФЛ не заменяет налогового консультанта или специалиста, но может быть полезным инструментом для предварительных расчетов и оценки суммы налоговых платежей.

Пример расчета НДФЛ с зарплаты с учетом необлагаемых выплат и вычетов

При расчете НДФЛ с зарплаты не все выплаты облагаются налогом. Существуют необлагаемые суммы, которые не учитываются при расчете налога. Основные необлагаемые выплаты – это детские пособия, страховые взносы, выплаты по льготным программам и другие социальные выплаты.

Кроме того, при расчете НДФЛ можно учесть различные вычеты. Вычеты могут быть стандартными или предоставленными по определенным основаниям (например, за иждивенцев или медицинские расходы). Вычеты уменьшают облагаемую сумму дохода, а следовательно, и сумму НДФЛ.

Пример расчета НДФЛ с зарплаты с учетом необлагаемых выплат и вычетов:

Пусть заработная плата сотрудника составляет 50 000 рублей в месяц. Предположим, что налоговые ставки составляют 13%. Учитывая это, расчет будет выглядеть следующим образом:

1. Считается сумма НДФЛ:

НДФЛ = Заработная плата * Налоговая ставка

НДФЛ = 50 000 рублей * 0,13

НДФЛ = 6 500 рублей

2. Учтем необлагаемые выплаты:

Предположим, что сотруднику выплачивается детское пособие в размере 5 000 рублей. Эта сумма не облагается НДФЛ.

Таким образом, облагаемая сумма налога составит:

Сумма налога = Сумма НДФЛ — Необлагаемые выплаты

Сумма налога = 6 500 рублей — 5 000 рублей

Сумма налога = 1 500 рублей

3. Учтем вычеты:

Допустим, у сотрудника есть право на стандартный вычет в размере 4 000 рублей.

Тогда окончательный расчет НДФЛ будет таким:

Окончательная сумма налога = Сумма налога — Вычеты

Окончательная сумма налога = 1 500 рублей — 4 000 рублей

Окончательная сумма налога = 0 рублей

Таким образом, сотрудник не должен будет платить налог на доходы физических лиц, так как его окончательная сумма налога составляет 0 рублей.

Однако, необходимо учесть, что в каждом конкретном случае могут быть свои особенности расчета и учета НДФЛ, поэтому рекомендуется обращаться к специалистам или использовать налоговый калькулятор для более точного расчета.