Декларация 3-НДФЛ — это документ, в котором граждане России указывают свой доход и уплаченный налог за год. В этой декларации необходимо указывать различные сведения, включая признак налогоплательщика. Но что это такое и как его определить?

Признак налогоплательщика в декларации 3-НДФЛ имеет код <b>Д</b>, и он проставляется в случаях, когда гражданин самостоятельно решает сдавать декларацию. Если же декларация заполняется налоговой инспекцией, то признак налогоплательщика не указывается.

Как определить, нужно ли сдавать декларацию 3-НДФЛ и заполнять признак налогоплательщика? Во-первых, необходимо знать, что декларацию нужно сдать до указанного срока. Обычно декларация сдаётся до 30 апреля следующего года. Если у вас есть доходы, подлежащие обложению налогом, то декларацию необходимо заполнить.

В каких случаях нужно заполнять признак налогоплательщика? Как правило, его нужно заполнять, если вы имеете доходы, полученные от сдачи имущества в аренду, продажи недвижимости или ценных бумаг, а также если вы получаете доходы, необходимые для заполнения декларации 3-НДФЛ по упрощенной системе налогообложения.

Определить признак налогоплательщика в заполненной декларации 3-НДФЛ очень важно, чтобы избежать налоговых проблем в будущем. Убедитесь, что вы правильно заполнили декларацию и указали признак налогоплательщика, если это требуется по вашему случаю.

Какой код указывать

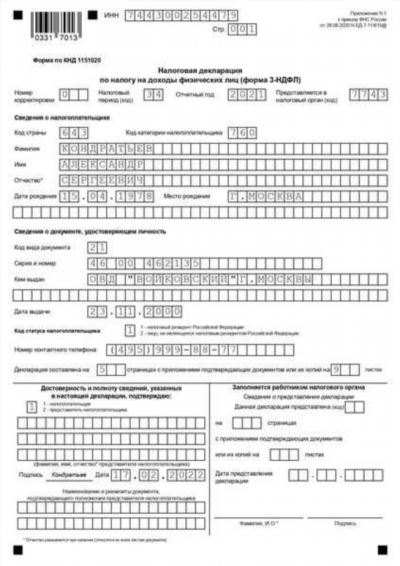

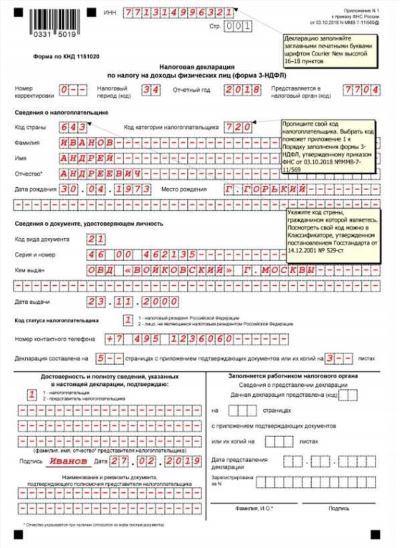

В декларации 3-НДФЛ есть раздел, где нужно указать код налоговой. Но в каких случаях его нужно заполнять и какой код указывать?

Если у вас заполненная декларация 3-НДФЛ и вы хотите сдать ее в налоговую, то в этом есть смысл указывать код налоговой.

Код налоговой состоит из 10 цифр и обычно указывается в левом верхнем углу первого листа декларации.

В каких случаях нужно указывать код налоговой:

- Если вы подаете декларацию в первый раз, то код налоговой нужно указывать. Обычно этот код можно найти на письме, которое пришло вам из налоговой.

- Если вам направили заполненную декларацию для проверки и вы согласны с ней, то в этом случае тоже нужно указывать код налоговой.

Если у вас другой документ, в котором нет кода налоговой, то в декларации 3-НДФЛ его указывать не нужно.

Декларацию 3-НДФЛ нужно сдать в налоговую в срок. Если у вас есть заполненная декларация и вы хотите сдать ее в налоговую, то обязательно укажите код налоговой.

В какой срок нужно сдать заполненную 3-НДФЛ

Декларацию 3-НДФЛ необходимо сдавать в налоговую службу. Но в каких случаях и до каких сроков это следует сделать?

Как правило, заполнять и сдавать декларацию 3-НДФЛ имеет смысл тем налогоплательщикам, которые имеют налоговые вычеты или получили доходы, указанные в коде 3-НДФЛ. Если вы не имеете право на налоговый вычет и не получали доходы, требующие указания в декларации 3-НДФЛ, то сдавать ее не обязательно.

В случаях, когда у вас имеются основания для заполнения 3-НДФЛ, декларацию следует сдать не позднее 30 апреля следующего года после истечения налогового периода. Например, за налоговый период 2021 года декларация должна быть сдана не позднее 30 апреля 2022 года.

Необходимо отметить, что заполнять и сдавать декларацию 3-НДФЛ имеет смысл не ранее получения всех необходимых документов и информации для заполнения. Необходимо внимательно заполнять каждый лист декларации, указывать правильные суммы и коды доходов и вычетов.

Если время поджимает, можно сдать декларацию 3-НДФЛ с неполными данными, а затем до даты окончания срока подать дополнительные сведения и исправления.

Налоговая декларация: основные моменты

Однако есть случаи, когда в декларации 3-НДФЛ нет необходимости указывать признак налогоплательщика. В таких случаях заполнять данный признак не имеет смысла. Какой из листов заполненной декларации сдавать, и в каких случаях его нужно сдать в налоговую, зависит от срока заполнения декларации.

Для сдачи налоговой декларации 3-НДФЛ вовремя необходимо учитывать следующие моменты:

| Срок сдачи декларации | Какой лист сдать в налоговую |

| До 30 апреля | Первый лист |

| После 30 апреля и до 31 декабря | Все листы |

В некоторых случаях заполнять декларацию не нужно. Например, при наличии только дохода от продажи имущества, подлежащего налогообложению по ставке 13%. Также не требуется заполнять декларацию, если весь налог удерживается работодателем и указывается в справке 2-НДФЛ.

Таким образом, при заполнении налоговой декларации 3-НДФЛ необходимо учитывать сроки ее сдачи, а также знать, какой лист декларации нужно сдать в налоговую в каждом конкретном случае. Кроме того, в некоторых случаях смысла особо нет заполнять признак налогоплательщика, если декларация уже заполнена правильно и полностью.

В каких случаях нужно сдавать декларацию 3-НДФЛ

Декларацию 3-НДФЛ нужно сдать в следующих случаях:

- Если вы получили доход, подлежащий налогообложению по ставке 13%. В этом случае вы обязаны указать полученные доходы и заплатить налог.

- Если возникли изменения в полученных доходах по сравнению с предыдущим годом. Вам нужно будет указать эти изменения в декларации и заплатить налог в соответствии с новыми данными.

- Если вы хотите получить налоговый вычет. В этом случае вам необходимо указать сумму вычета в декларации и предоставить необходимые документы.

- Если у вас есть доходы от продажи недвижимости или другого имущества. Вам следует заполнить декларацию и заплатить налог с выручки от этих продаж.

Также стоит помнить, что срок сдачи заполненной декларации 3-НДФЛ — 30 апреля каждого года. Если вы не заполнили и не сдали декларацию вовремя, за это на вас может быть наложен штраф.

Когда заполнять лист Д не имеет смысла

При заполнении декларации по 3-НДФЛ необходимо указать информацию о доходах, на которые был удержан налог. Однако есть случаи, когда заполнять лист Д не имеет смысла.

В каких случаях не нужно заполнять лист Д в декларации 3-НДФЛ?

1. Когда у вас не было доходов, на которые был удержан НДФЛ. В этом случае лист Д остается пустым.

2. Когда вам необходимо сдать декларацию 3-НДФЛ в налоговую, но срок сдачи уже прошел. В таком случае также не нужно заполнять лист Д, так как данные о доходах и налоговых вычетах уже учтены в принятой налоговой декларации.

Какой код указывать в графе «Лист Д» при заполненной налоговой декларации?

Если вы сдавали декларацию 3-НДФЛ и заполнили лист Д, то в графе «Лист Д» следует указать код «1».

Итак, в случаях, когда не нужно заполнять лист Д в декларации 3-НДФЛ, нет необходимости его сдавать и указывать код в графе «Лист Д».