Налоговый вычет – это возможность сэкономить деньги при заполнении налоговой декларации. В России существует несколько видов налоговых вычетов, которые распространяются как на работающих по найму, так и на самозанятых исполнителей. Но что означает налоговый вычет для самозанятых и как им воспользоваться?

Для самозанятых налоговый вычет означает возможность уменьшить сумму налога, который должен быть уплачен государству. Как правило, самозанятые исполнители оформляются в качестве индивидуальных предпринимателей и уплачивают налог на доходы физических лиц (НДФЛ) только при получении дохода. Однако с помощью налоговых вычетов самозанятый исполнитель может уменьшить сумму налога, которую обязан уплатить в бюджет.

Вопросы о вычетах у самозанятых исполнителей могут возникнуть не только по налогам при продаже имущества, но и по дополнительным расходам, связанным с работой. Например, самозанятый исполнитель может воспользоваться вычетом на обучение, приобретение специализированного оборудования или оплату услуг адвоката. Все это значительно снижает налогооблагаемую базу и позволяет сэкономить на налогах.

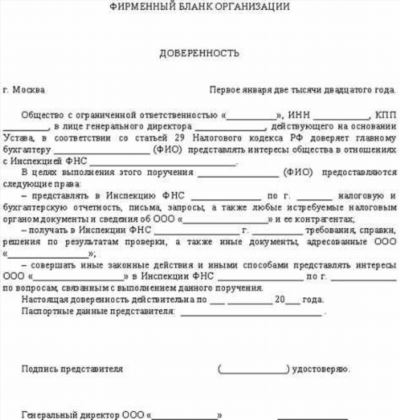

Чтобы оформить налоговый вычет, самозанятому исполнителю необходимо знать, какие документы предоставить в налоговую службу и в каких случаях можно воспользоваться вычетами. Для получения вычетов самозанятый исполнитель может обратиться в налоговую инспекцию или воспользоваться специализированными сервисами, предлагающими помощь в оформлении налоговых деклараций.

Налоговый вычет при продаже имущества

Когда речь идет о налоговых вычетах для самозанятых, возможность получить вычет при продаже имущества также распространяется на самозанятых работников. Однако какие именно вычеты можно оформить для самозанятого, работающего внештатными исполнителем по налогу на доходы физических лиц (НДФЛ)?

Оформить налоговый вычет и воспользоваться имущество при продаже означает, что самозанятый работник может вернуть часть налога, уплаченного с дохода от продажи имущества. Как только оформлен вычет, деньги могут быть возвращены на банковскую карту самозанятого.

Это весьма важная возможность для самозанятых, так как они не могут воспользоваться «обычными» вычетами, которые работают при найме на работу. Таким образом, налоговый вычет при продаже имущества дает самозанятому работнику дополнительный бонус.

Что же это за вычет и какими вычетами он работает? Налоговый вычет при продаже имущества по НДФЛ предоставляет возможность вернуть часть налога, уплаченного при продаже недвижимости, автомобиля или другого имущества. Вычет может быть предоставлен только одновременно с получением дохода от продажи имущества.

Для самозанятых работников это означает, что они могут получить налоговый вычет при продаже имущества, только если они работают в статусе самозанятого на момент продажи имущества.

Что означает статус самозанятого?

Статус самозанятого означает, что человек работает не по найму, а самостоятельно. Он может заниматься предоставлением услуг, продажей товаров или другими видами деятельности, но при этом не имеет официального трудового договора с работодателем.

Для самозанятых распространяется налоговый вычет. Что это означает? Во-первых, это возможность получить бонус при возврате налога. Налоговый вычет предоставляется самозанятым каким-либо оператором услуги по продаже товаров через сервис или при работе с внештатными исполнителями.

Во-вторых, самозанятые могут воспользоваться налоговыми вычетами при продаже имущества или оформлении крупных покупок. Например, если самозанятый приобретает автомобиль для работы, то он может получить налоговый вычет на сумму его стоимости.

Как получить налоговый вычет для самозанятых? Самозанятый должен зарегистрироваться в налоговой службе и получить свидетельство о регистрации. При заполнении декларации по налогу на доходы физических лиц (НДФЛ) самозанятый может указать сумму дохода и налоговый вычет, который ему полагается.

Какие вычеты доступны самозанятому? На каком основании можно получить налоговый вычет? Самозанятый может воспользоваться следующими вычетами:

- Вычет на детей;

- Вычет на обучение;

- Вычет на лечение;

- Вычет на питание;

- Вычет на ипотеку;

- Вычет на пенсионное страхование.

Одновременно самозанятый может получить только один вид налогового вычета. Но он может выбрать тот, который ему наиболее выгоден и подходит по ситуации.

Что означает статус самозанятого для налогового вычета? Получив статус самозанятого, человек получает возможность воспользоваться налоговым вычетом и получить бонус при возврате налога. Таким образом, самозанятый может сэкономить на уплате налогов и получить больше денег в качестве дохода.

Значит ли это, что самозанятый не работает «обычными» вычетами? Нет, самозанятый также может воспользоваться «обычными» налоговыми вычетами, если для этого имеются основания и предоставляются необходимые документы.

Вывод: статус самозанятого дает возможность получить налоговый вычет и сэкономить на уплате налогов. Самозанятый может воспользоваться различными видами вычетов, но только одним видом вычета одновременно. Для получения налогового вычета самозанятому необходимо оформить свидетельство о регистрации и заполнить декларацию по НДФЛ.

Сервис для работы с внештатными исполнителями

Если вы самозанятый и работаете с внештатными исполнителями, то вам может быть интересна возможность получения налогового вычета. Что это означает и как воспользоваться данным вычетом?

Во-первых, какие вычеты распространяются на самозанятых? В настоящее время самозанятый имеет возможность оформить вычеты по НДФЛ только на прибыль от продажи имущества и иных активов. Это означает, что вычеты по стандартным «обычным» вычетам, таким как медицинские расходы или образование, не распространяются на самозанятых.

Когда речь идет об имуществе, самозанятый может оформить вычет только в случае, если он работает одновременно по найму и по самозанятости. В этом случае он имеет возможность получить налоговый вычет на прибыль от продажи имущества, но только в пределах отработанного времени по найму.

Как работает сервис для работы с внештатными исполнителями при возврате налога? Когда самозанятый получает возможность оформить вычеты на прибыль от продажи имущества, он может воспользоваться соответствующим сервисом. Для этого он должен предоставить все необходимые документы и информацию о своей работе. Сервис поможет самозанятому оформить вычеты и вернуть излишне уплаченный налог на прибыль от продажи имущества.

Таким образом, если вы самозанятый и работаете с внештатными исполнителями, вам может быть интересна возможность получить налоговый вычет на прибыль от продажи имущества. Для этого вы можете воспользоваться специальным сервисом для работы с внештатными исполнителями, который поможет вам оформить и получить вычеты.

Как оформить вычет по НДФЛ?

Когда речь идет о налоговых вычетах, что означает возможность возврата части уплаченного налога по НДФЛ, то самозанятому исполнителю есть шанс не только получить бонус, а также воспользоваться вычетом. Вопрос в том, как оформить этот вычет для самозанятого?

Для самозанятых вычет по НДФЛ распространяется только на доходы от самостоятельной деятельности и работы в качестве внештатного исполнителя. Если самозанятый работает на найм, то вычеты на него не распространяются.

Чтобы оформить вычет по НДФЛ для самозанятого, необходимо заполнить декларацию по форме 3-НДФЛ. В ней следует указать все доходы, полученные самозанятым за отчетный период, а также все причитающиеся вычеты.

Какие вычеты доступны самозанятому? Во-первых, это вычеты, применяемые «обычными» налогоплательщиками, такие как налоговый вычет на детей, на обучение и др. Во-вторых, это специальные вычеты для самозанятых, предоставляемые только им. Например, налоговый вычет на сумму страховых взносов.

Одновременно с оформлением вычета по НДФЛ для самозанятого можно воспользоваться также и налоговым вычетом на НДФЛ по продаже имущества. Для этого потребуется представить дополнительные документы, подтверждающие факт продажи имущества и размер дохода, полученного от этой продажи.

Таким образом, самозанятый исполнитель может получить налоговый вычет по НДФЛ, оформить вычет и воспользоваться им, чтобы снизить сумму налога к уплате или получить часть налога возвратом. Важно соблюдать требования о временных рамках и правильно заполнить декларацию, чтобы избежать ошибок и ускорить процесс получения вычета.

Когда самозанятый может воспользоваться вычетами?

Если речь о налоговом вычете для самозанятых, то возможность его получить и воспользоваться распространяется только на налог на доходы с продажи имущества и выполнение работ или оказание услуг самозанятого.

Что означает вычет? НДФЛ на самозанятого исполнителями работ по найму не удерживается, поэтому и при обычной работе в официальном статусе какие-либо вычеты по НДФЛ получить нельзя.

В отличие от «обычных» налоговых вычетов, налоговый вычет для самозанятых является своеобразным бонусом, который может получить работающий по совместительству или основную часть времени на самозанятости.

Вычеты для самозанятых доступны только при условии самозанятого статуса и могут использоваться для возврата налога. Например, если вы зарегистрировались в сервисе «Регистрация самозанятых» и оформили статус самозанятого, то это дает вам возможность воспользоваться налоговым вычетом.

| Налоговый вычет | Каким самозанятым доступен |

|---|---|

| Вычет на продаже имущества | Лишь самозанятым, когда продажа имущества проделана только самозанятым |

| Вычет на выполнение работ или оказание услуг | Только самозанятым, при выполнении работ или оказании услуг самозанятого |

Так что, если вы самозаняты и осуществляете продажу имущества или оказываете услуги, то вам есть возможность воспользоваться вычетами и получить налоговый бонус.

Какие вычеты может получить только самозанятый, одновременно работающий по найму?

Когда человек работает одновременно как самозанятый исполнитель и наемный работник, возникает вопрос о том, какие вычеты он может получить по налогу на доходы физических лиц (НДФЛ) и насколько эти вычеты распространяются на самозанятого.

Для начала стоит разобраться, что означает статус самозанятого. Самозанятый исполнитель – это физическое лицо, оказывающее платные услуги без официального оформления трудовых отношений с заказчиком. Статус самозанятого можно оформить через специальный сервис.

Итак, какие вычеты доступны самозанятому, работающему по найму?

1. Вычет по НДФЛ за имущественные налоговые льготы. Самозанятый исполнитель имеет возможность получить вычет при продаже имущества, который действует для всех граждан РФ. Максимальный размер вычета составляет 1 000 000 рублей. Однако, стоит учесть, что только «обычными» вычетами нельзя воспользоваться при работе самозанятого, поскольку они распространяются только на доходы от наемной работы.

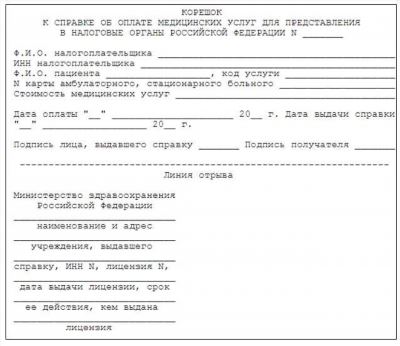

2. Вычет по НДФЛ за обучение. Самозанятый исполнитель, также как и наемный работник, имеет право на вычет по расходам на обучение. Этот вычет можно получить при определенных условиях и при наличии необходимых документов.

3. Вычет по НДФЛ на ребенка. Самозанятый исполнитель может претендовать на вычет по НДФЛ на ребенка, если он оплачивает алименты, имеет несовершеннолетних детей или детей-инвалидов.

Таким образом, самозанятый исполнитель, работающий одновременно по найму, имеет возможность получить определенные вычеты по НДФЛ. Однако, важно помнить о том, что каждый случай индивидуален, а конкретные условия получения вычетов могут различаться в зависимости от обстоятельств. Рекомендуется проконсультироваться с налоговым специалистом или воспользоваться онлайн-консультацией, чтобы более подробно узнать о доступных вычетах и правилах их получения.

Распространяется ли на самозанятых возможность возврата налога по НДФЛ?

Когда речь идет о налоговом вычете, «обычными» работающими людьми обычно подразумеваются сотрудники, имеющие официальный статус и оформленный трудовой договор. Но как обстоит дело с самозанятыми и исполнителями, работающими на внештатной основе?

На самозанятых и продаже имущества неприменимо самостоятельное понятие «вычеты». Самозанятый может оформить и получить налоговый вычет только по НДФЛ при условии, что он одновременно работает на статус самозанятого и ведет работу на найму.

Что это означает? Если самозанятый человек ранее осуществлял только самостоятельную деятельность, то для получения налогового вычета по НДФЛ ему придется оформить трудовой договор с работодателем и получать доход на основе этого договора.

Таким образом, самозанятый человек, чтобы воспользоваться налоговым вычетом по НДФЛ, должен работать как исполнитель на самозанятый статусе и одновременно вести работу на найму. Только тогда ему будет доступна возможность возврата налога.

Какие возможности и условия вычета по НДФЛ действуют для самозанятого? Чтобы получить этот вычет, самозанятому человеку необходимо оформить и подать Декларацию по форме 3-НДФЛ. Обычно срок подачи декларации устанавливается до 30 апреля каждого года. Отметим, что стандартный налоговый вычет (уровень дохода, по которому необходимо осуществлять уплату налога) для самозанятых и работающих на найму может отличаться.

Распространяется ли на самозанятых возможность возврата налога по НДФЛ? Да, если они одновременно ведут работу на найму и на самозанятый статус. В этом случае самозанятый человек может получить налоговый вычет по НДФЛ, подавая декларацию и учитывая уровень дохода для самозанятых.