Налоги в садоводческих некоммерческих товариществах (СНТ) играют важную роль в формировании бюджета и обеспечении комфортного проживания садоводов. Владельцы дачных участков, являющихся объектами налогообложения, должны знать о своих обязанностях и правах в отношении уплаты налогов и взносов.

Главным видом налога, который должны уплачивать садоводы, является земельный налог. Ставка налога рассчитывается на основе площади земельного участка в СНТ и составляет определенный процент от кадастровой стоимости. Какие еще виды налогов распространяются на садоводческие товарищества, и как рассчитать размер взносов?

Одним из важных платежей для садоводов является членский взнос. В зависимости от положений устава СНТ, размер взноса может быть фиксированным или рассчитываться в процентах от стоимости земельного участка. Кроме того, на главы СНТ отдельно возлагается ответственность за своевременное уплату налогов и взносов от имени товарищества.

Новости налогового законодательства также важны для дачников. Льготная система налогообложения может быть установлена для садоводческих товариществ, осуществляющих хозяйственную деятельность или выполняющих другие условия. Дополнительные налоговые льготы распространяются на полезные земли, используемые для отдыха или культурно-массовых мероприятий.

Взносы членов товарищества

Владение земельным участком в СНТ обязывает его членов уплачивать различные виды налогов. Какие налоги на членов СНТ распространяются и как рассчитать налоговую ставку?

Члены СНТ обязаны платить взносы за пользование земельным участком, которые являются видом налога. Взносы в СНТ обычно представляют собой регулярные платежи, чаще всего в виде ежегодных взносов. Все взносы направляются на финансирование общих нужд товарищества — обслуживание территории, содержание инфраструктуры, обеспечение благоприятного микроклимата и т.д.

Ставка налога на членов СНТ зависит от нескольких факторов, включая площадь участка, его местоположение и категорию земли. Расчет налога выполняется на основе установленных муниципальными органами налогообложения ставок.

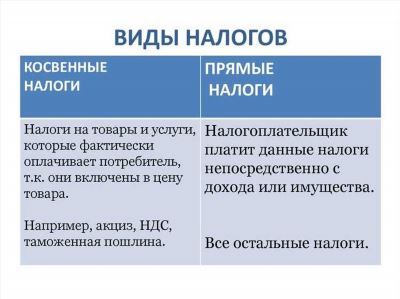

Виды налогов, которые применяются к членам СНТ, включают земельный налог и налог на имущество. Земельный налог возлагается на собственников или пользователей земельных участков на территории СНТ и регулируется соответствующими статьями налогового кодекса.

Члены СНТ также могут пользоваться льготной налоговой ставкой, которая распространяется на определенные объекты, такие как летние домики или посадки плодовых деревьев и кустарников.

Для рассчета налоговых выплат и получения возможных льгот каждый член СНТ должен быть внимательным и вовремя рассчитывать свои налоги. Полезные новости и информация о налогообложении в СНТ можно найти на официальных сайтах налоговых органов и специализированных интернет-ресурсах.

На какие земли в СНТ распространяется льготная ставка

В рамках налогообложения в СНТ объекты налогообложения представляют собой земли, на которых расположены участки членов товарищества. Регулярные налоговые взносы на земельный налог рассчитываются в процентах от кадастровой стоимости. Однако для дачников в СНТ существует льготная ставка, позволяющая уменьшить размер налога.

Льготная ставка на земельный налог применяется к участкам в СНТ, на которых установлены социально-культурные и спортивные объекты, полезные для жителей садоводческого товарищества. К таким объектам относятся, например, детские площадки, парки, спортивные площадки и прочие общественные зоны.

Получить льготную ставку для участка в СНТ можно при наличии у него таких объектов. Для этого необходимо обратиться в налоговую инспекцию и предоставить все необходимые документы, подтверждающие наличие и использование социально-культурных объектов на участке.

Льготная ставка позволяет снизить размер налога на участок в СНТ в пределах определенных процентов. Конкретные проценты льготной ставки могут быть установлены региональными органами налоговой службы и могут меняться в зависимости от каждого отдельного случая. При получении льготной ставки налоговые взносы на участок в СНТ будут рассчитываться исходя из установленного процента, что позволяет существенно снизить сумму налога.

Важно отметить, что процедура получения льготной ставки может иметь свои особенности в зависимости от региона и налогового законодательства. Поэтому перед оформлением запроса на льготную ставку следует внимательно изучить законодательство своего региона и обратиться в налоговую инспекцию для получения подробной информации о применении льготной ставки в вашем случае.

Объекты налогообложения СНТ

В СНТ объектами налогообложения являются следующие виды налогов:

- Земельный налог – налог на земли, на которых расположены садоводческие товарищества.

- Налог на имущество – налог на дома, построенные на участках СНТ.

- Налог на доходы физических лиц – сумма доходов, полученных членами СНТ.

- Взносы членов СНТ – регулярные платежи, вносимые дачниками для общего блага товарищества.

Для каждого налога установлена своя ставка налогообложения:

- Земельный налог – ставка налога рассчитывается в зависимости от кадастровой стоимости земли. Для СНТ в 2019 году ставка составляет 0,1% кадастровой стоимости.

- Налог на имущество – ставка налога рассчитывается от кадастровой стоимости дома и указывается в налоговом калькуляторе с учетом льготной ставки.

- Налог на доходы физических лиц – ставка налога устанавливается в размере 13% суммы доходов, полученных членами СНТ.

- Взносы членов СНТ – взносы определяются регламентом СНТ и обычно составляют небольшую сумму, которая используется для содержания инфраструктуры и благоустройства территории.

Таким образом, налогообложение в СНТ включает несколько видов налогов, которые дачники должны оплачивать в соответствии со ставками, установленными для каждого налога. Также стоит отметить, что некоторые налоги могут иметь льготные ставки или быть освобождены от уплаты в случае соблюдения определенных условий.

Ставка земельного налога и налога на имущество может быть изменена в зависимости от решений властей, поэтому важно следить за новостями и обновлениями в законодательстве, чтобы быть в курсе изменений в налогообложении СНТ.

Регулярные налоги для дачников

В СНТ дачники обязаны уплачивать регулярные налоги. Они включают в себя два вида налогов: земельный налог и налог на имущество.

Земельный налог рассчитывается в процентах от кадастровой стоимости участка. Каждый дачник должен самостоятельно рассчитать налог, исходя из земельного кадастра своего участка. Ставка налога может быть льготной для дачников, но какие именно льготы применяются решает собственное СНТ.

Налог на имущество в СНТ распространяется на все полезные и новости объекты, которые находятся на территории СНТ. Для каждого члена товарищества рассчитывается индивидуальная ставка налога на основании объема имущества. Возможен возврат части налога, если дачником не пользуется весь год.

| Виды налогов | Налогообложение в СНТ |

|---|---|

| Земельный налог | Рассчитывается в процентах от кадастровой стоимости участка |

| Налог на имущество | Распространяется на все полезные и новости объекты на территории СНТ |

Таким образом, налоги в СНТ являются обязательными взносами для дачников. Они регулярно вносятся членами товарищества и направляются на развитие и поддержание инфраструктуры на территории СНТ.

Возврат налога на участок

Для дачников в СНТ предусмотрена льготная система налогообложения. Чтобы рассчитать размер налога на участок, дачникам необходимо знать, какие виды налогов применяются и какие ставки налога распространяются на объекты земельного налогового учета

Объекты земельного налогового учета в СНТ включают в себя участки земли и все полезные объекты, находящиеся на участке. Налоговые ставки на такие объекты могут быть разными и зависят от их категории.

Виды налогов, которые могут применяться в СНТ:

- Земельный налог — это налоговая ставка, которая взимается с членов садоводческого товарищества за пользование и владение земельными участками.

- Ежегодные взносы — это виды налогов, которые взимаются в СНТ ежегодно и являются регулярными платежами

Сумма налога на участок может быть рассчитана по формуле: сумма земельного налога + сумма ежегодных взносов.

Возврат налога на участок осуществляется в соответствии с действующим законодательством. Льготы по возврату налога на участок могут быть предусмотрены для определенных категорий дачников.

Вновь рожденные участники садоводческого товарищества могут иметь право на льготный возврат налога на участок в течение первого года. При этом ставка возврата может составлять 100% от суммы, уплаченной в качестве налога.

Другие виды льгот и регулярные возвраты налогов могут быть применимы в зависимости от законодательства и условий садоводческого товарищества.

Полезные статьи и новости для СНТ

Какие налоги распространяются на СНТ? В СНТ взимается земельный налог и членские взносы от членов товарищества.

- Земельный налог: каждый участок в СНТ является объектом налогообложения, и собственник участка обязан платить земельный налог. Величина налога рассчитывается по формуле, утвержденной законодательством. В случае, если участок находится в категории земель, на которые установлена льготная ставка, владелец имеет право на возврат части налога.

- Членские взносы: каждый член СНТ обязан уплачивать членские взносы на содержание и развитие садоводческого товарищества. Величина взносов регулярно устанавливается на общем собрании членов товарищества и может меняться в зависимости от финансовых потребностей.

В СНТ также полезно следить за новостями и статьями, посвященными налогам. В них можно найти информацию о последних изменениях в законодательстве, советы по правильному рассчету налогов и льготы, которые могут быть предоставлены садоводческим товариществам. Это позволит сохранить свои деньги и избежать проблем с налоговыми органами.

Как рассчитать земельный налог для СНТ?

1. Площадь участка земли. Земельный налог распространяется на площадь участка и рассчитывается в соответствии со статьей 396 Налогового кодекса РФ.

2. Категория земли. Земельный налог и ставка налогообложения зависят от категории земель, на которых расположены объекты СНТ. Например, на участках сельскохозяйственного назначения ставка земельного налога может быть ниже, чем на участках категории «сельскохозяйственного назначения».

3. Назначение и целевое использование земли. Назначение земли определяет, какие объекты находятся на участке. Участок может иметь объекты, которые рентабельны и приносят доход, например, строения или садовые посадки. Эти объекты могут быть полезными для товарищества.

4. Количество членов товарищества. Земельный налог и ставка налогообложения могут зависеть от количества членов товарищества. Например, если у вас маленькое товарищество, то налоги могут быть ниже, поскольку количество членов ограничено. С другой стороны, если товарищество большое, ваши налоговые обязательства могут быть выше.

5. Льготная ставка налога. В некоторых случаях может быть применена льготная ставка налога на землю для СНТ. Например, если товарищество обладает определенными признаками или участок земли имеет особое значение для СНТ.

Чтобы рассчитать земельный налог для вашего СНТ, вы должны обратиться в налоговую инспекцию и узнать актуальные ставки налогообложения, которые применяются в вашем регионе. После этого вы сможете определить, какие налоги и взносы вам необходимо оплатить и какой размер земельного налога будет применяться к вашему участку земли в СНТ.