Декларация 3-НДФЛ — это документ, в котором налогоплательщик указывает перечень информации о своих доходах, расходах и налоговых вычетах по налогу на доходы физических лиц (3-НДФЛ). В настоящее время можно получить статус декларации 3-НДФЛ в личном кабинете налогоплательщика на сайте Госуслуги. Это удобно и позволяет отследить процесс получения налогового вычета без пошагового обращения в налоговый орган.

Преимущества проверки статуса декларации 3-НДФЛ в личном кабинете налогоплательщика на сайте Госуслуги заключаются в возможности получить необходимые сведения о предоставлении документов и о статусах рассмотрения декларации. Также можно узнать, какие документы еще необходимо предоставить и действовать согласно рекомендациям ФНС.

После подачи декларации 3-НДФЛ и необходимых документов вычеты могут быть начислены и присвоены статусы, такие как «ожидает рассмотрения» или «рассмотрено». Документы, предоставленные для получения налогового вычета, могут быть также рассмотрены альтернативно. О приеме заявления на налоговый вычет можно узнать в личном кабинете налогоплательщика на сайте Госуслуги.

Как проверить статус декларации 3-НДФЛ через Госуслуги в 2025 году

Для проверки статуса декларации 3-НДФЛ на сайте Госуслуг необходимо:

- Зарегистрироваться на портале Госуслуг и получить личный кабинет.

- Проверить перечень необходимых документов для получения вычета по 3-НДФЛ.

- Заполнить и подать заявление о предоставлении сведений о налоговом вычете через личный кабинет налогоплательщика.

- После предоставления всех необходимых документов и заполнения заявления, действовать в соответствии с альтернативными сроками подачи.

- Ожидать рассмотрения заявления ФНС и получить статус декларации 3-НДФЛ.

После выполнения данных шагов можно проверять статус декларации 3-НДФЛ в личном кабинете налогоплательщика на сайте Госуслуг. Этот статус даст возможность узнать, обрабатываются ли ваши документы, находятся ли они на рассмотрении, а также узнать преимущества и виды налоговых вычетов, которые вы можете получить на основании предоставленных сведений о расходах.

Проверка статуса декларации 3-НДФЛ на сайте Госуслуг дает налогоплательщику возможность быть в курсе текущей ситуации и следить за процессом рассмотрения заявления. Это позволяет своевременно реагировать и принимать дальнейшие меры, в случае необходимости.

Статус декларации 3-НДФЛ в личном кабинете налогоплательщика

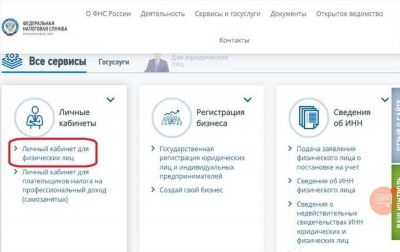

После подачи налогового заявления 3-НДФЛ для получения вычета на сайте ФНС (Федеральной налоговой службы), можно проверять статус декларации в личном кабинете налогоплательщика. Для этого необходимо зарегистрироваться на сайте Госуслуги и получить доступ к личному кабинету.

В личном кабинете налогоплательщика можно получить информацию о действующих статусах декларации 3-НДФЛ. Это может быть статус «на рассмотрении», «принята к рассмотрению», «возвращена на доработку» и другие.

Для получения статуса декларации следует выполнить несколько шагов:

- Войти в личный кабинет налогоплательщика на сайте Госуслуги.

- На главной странице кабинета перейти в раздел «Налоговые декларации и документы».

- Выбрать вид декларации «3-НДФЛ» из предоставленного перечня.

- Нажать на кнопку «Получить сведения о налоговых декларациях».

- После этого откроется список документов, где можно найти нужную декларацию по номеру или по дате подачи.

- Найти нужную декларацию и нажать на ее номер.

- После этого будет открыта страница с информацией о декларации, включая ее статус.

Основными преимуществами проверки статуса декларации 3-НДФЛ в личном кабинете налогоплательщика являются:

- Возможность получить актуальную информацию о статусе декларации без посещения отделения ФНС;

- Удобство и простота процедуры проверки;

- Возможность получить информацию о дальнейших сроках рассмотрения декларации;

- Доступ к альтернативному способу получения вычета.

В случае наличия необходимых документов, поданных для получения вычета, и информации о вычетах на сайте ФНС, можно узнать и статус получения вычета. Получить статус и преимущества можно только после предоставления всех необходимых сведений на сайте ФНС и рассмотрения соответствующего заявления.

Где проверять статус 3-НДФЛ?

Информацию о статусе заявления на возмещение НДФЛ можно получить на официальном сайте налогового органа. Для этого необходимо зайти в личный кабинет налогоплательщика и выбрать раздел «Декларации».

Существует несколько способов проверки статуса заявлений и получение необходимых документов:

- Проверка статуса декларации на сайте ФНС.

- Проверка статуса декларации через личный кабинет налогоплательщика на портале Госуслуг.

Перечень документов, которые могут потребоваться для проверки статуса, зависит от вида заявления и возможных вычетов. Чтобы получить статус декларации 3-НДФЛ, необходимо знать ИНН налогоплательщика и период, за который подано заявление.

Преимущества проверки статуса через Госуслуги:

- Возможность проверить статус заявления налогоплательщика в любое время, без посещения налогового учреждения.

- Быстрый доступ к информации о статусе заявления и необходимых документах.

- Возможность получить статус декларации 3-НДФЛ пошагово и узнать, как действовать дальше.

Важно помнить, что проверка статуса заявления — это не получение вычета. Чтобы получить налоговый вычет, необходимо предоставить документы налоговому органу для рассмотрения.

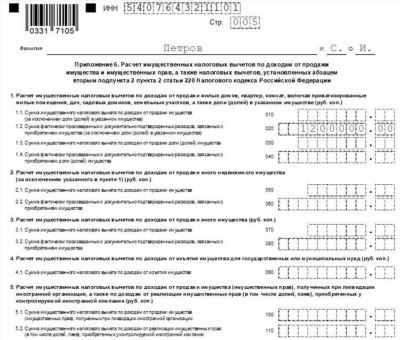

Перечень расходов, по которым можно получить налоговый вычет

Для получения налогового вычета по файлу 3-НДФЛ вам необходимо указать ваши расходы, по которым вы имеете право получить вычет.

Виды расходов, на которые дается налоговый вычет, определены законодательством. Это могут быть:

- Расходы на лечение – оплата медицинских услуг, лекарств, санаторно-курортных путевок.

- Расходы на обучение – оплата обучения в учебных заведениях, курсы повышения квалификации.

- Расходы на ремонт и строительство – затраты на ремонт жилых и нежилых помещений, строительство или приобретение жилья.

- Расходы на уплату процентов по ипотечному кредиту – сумма процентов, уплаченных по ипотечному кредиту.

- Расходы на пенсионное страхование – страховые взносы, уплаченные в пенсионный фонд.

- Расходы на инвестиционный налоговый вычет – вложения в доли уставного капитала российских организаций.

Для получения вычета необходимо предоставить документы, подтверждающие расходы. Подробные сведения о необходимых документах и сроках предоставления можно получить на сайте ФНС или узнать у налогового органа.

Кто может получить налоговый вычет:

- Физические лица, получающие доход в Российской Федерации.

- Лица, подающие декларацию налогового периода.

Как проверять статус декларации 3-НДФЛ на сайте Госуслуги:

- Зайдите в личный кабинет налогоплательщика на сайте Госуслуги.

- Выберите раздел «Налоговая декларация».

- Нажмите на кнопку «Проверить статус декларации».

- Введите необходимые сведения и документы.

- После отправки декларации будет доступен статус ее рассмотрения.

Преимущества альтернативного способа получения информации о статусе -ндфл на сайте Госуслуги:

- Быстрый доступ к информации о статусе декларации.

- Возможность получить подробные сведения о процессе рассмотрения декларации.

- Удобство использования информационных технологий для получения необходимых сведений.

Получение документов о предоставлении налогового вычета

После подачи декларации 3-НДФЛ налогоплательщик может получить документы, подтверждающие предоставление налогового вычета. Для этого необходимо проверить статус декларации на сайте ФНС или в личном кабинете налогоплательщика на портале «Госуслуги».

Чтобы проверить статус декларации 3-НДФЛ на сайте ФНС, необходимо выполнить следующие шаги:

- Зайти на официальный сайт ФНС.

- Перейти на страницу проверки статуса декларации 3-НДФЛ.

- Ввести необходимые данные: номер декларации, ИНН налогоплательщика, налоговый период.

- Нажать на кнопку «Проверить статус».

После выполнения этих действий вы узнаете статус декларации и сможете получить документы о предоставлении налогового вычета.

Кроме того, можно проверить статус декларации через личный кабинет налогоплательщика на портале «Госуслуги». Для этого необходимо:

- Авторизоваться на портале «Госуслуги».

- Перейти в личный кабинет налогоплательщика.

- Выбрать раздел «Мои декларации».

- Найти нужную декларацию 3-НДФЛ и нажать на кнопку «Проверить статус».

- Ознакомиться со статусом декларации и, при необходимости, скачать документы о предоставлении налогового вычета.

Получение документов о предоставлении налогового вычета дается на основании рассмотрения заявления налогоплательщика. Такие документы могут быть получены как на бумажном носителе, так и в электронном виде.

Важно отметить, что сроки получения документов могут различаться в зависимости от региона и органов, осуществляющих предоставление налоговых вычетов.

Преимущества получения документов о предоставлении налогового вычета через портал «Госуслуги» включают возможность проверить статус декларации онлайн, получить документы в электронном виде и отслеживать их доставку.

Таким образом, для получения документов о предоставлении налогового вычета необходимо проверить статус декларации 3-НДФЛ на официальном сайте ФНС или через личный кабинет на портале «Госуслуги». После получения положительного статуса декларации, можно скачать документы о предоставлении налогового вычета.

Необходимые документы для подачи заявления на налоговый вычет

Для получения налогового вычета по 3-НДФЛ необходимо предоставить определенный перечень документов. Эти документы понадобятся налогоплательщику для подачи заявления на вычет и их рассмотрения ФНС.

Перечень необходимых документов для налогового вычета по 3-НДФЛ может варьироваться в зависимости от конкретных видов расходов, которые планирует использовать налогоплательщик. Кто может получить вычет и на какие виды расходов он дается – это важные сведения, которым нужно ознакомиться перед подачей заявления.

Сроки подачи заявлений на налоговый вычет установлены законодательством. Они могут отличаться в зависимости от региона и действующих правил. Подробную информацию о сроках подачи заявлений можно найти на сайте ФНС.

Одним из преимуществ подачи заявления на налоговый вычет через Госуслуги является возможность проверить статус заявления. Для этого налогоплательщику необходимо зайти в свой личный кабинет налогоплательщика на сайте Госуслуг и выбрать соответствующий раздел.

При подаче заявления на налоговый вычет необходимо предоставить альтернативный способ подтверждения расходов. Это может быть представление документов на бумажном носителе или их загрузка в электронном виде на сайте ФНС.

После подачи заявления, ФНС проводит проверку предоставленных документов и принимает решение о выдаче или отказе в получении вычета. Статус рассмотрения заявления можно проверить в личном кабинете налогоплательщика на сайте Госуслуг.

Важно отметить, что действующие правила о налоговых вычетах могут изменяться со временем. Поэтому всегда стоит следить за обновлениями на сайте ФНС или проконсультироваться с представителем налоговой службы, чтобы быть в курсе последних изменений и требований к документам для получения налогового вычета по 3-НДФЛ.