Иногда в процессе уплаты налогов возникают ситуации, когда у нас возникает переплата. Это может быть связано с различными причинами: неправильно рассчитанная сумма, ошибочное заполнение декларации или изменение обстоятельств. В таких случаях, чтобы вернуть излишне уплаченный налог, необходимо подать заявку на возврат.

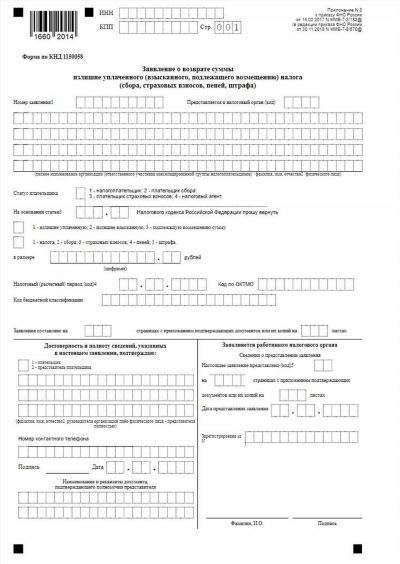

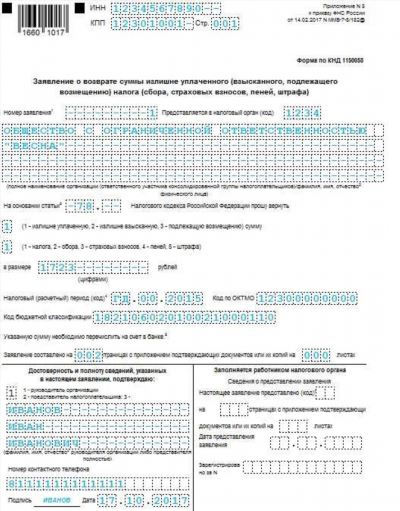

Когда возникает переплата, вы можете подать заявку на возврат излишне уплаченных средств. Для этого вам потребуется заполнить специальный бланк КНД 1112542, который предназначен для таких целей. Он представляет собой документ, в котором указываются все необходимые данные, связанные с переплатой и возвратом налога.

Заявку на возврат излишне уплаченного налога необходимо подавать в налоговую инспекцию. При этом важно помнить, что у вас есть определенное время для подачи заявки. Обычно это срок не превышает одного года с момента уплаты налога. Поэтому важно вовремя обратить внимание на возникшую переплату и не откладывать подачу заявки.

Уплата налогов – это обязательное действие для каждого гражданина, но не всегда все проходит гладко. В случае возникновения переплаты налога необходимо воспользоваться бланком КНД 1112542 и подать заявку на возврат. Это позволит вернуть излишне уплаченные средства и уладить данную ситуацию в соответствии с законодательством.

Бланк КНД 1112542 – возврат излишне уплаченного налога в 2025 году

Когда у вас возникает переплата по налогу, вы можете подать заявку на возврат излишне уплаченной суммы. Заявка подается налоговым органам, которые проводят проверку и в случае подтверждения переплаты осуществляют возврат суммы на ваш банковский счет.

Для возврата излишне уплаченного налога в 2025 году используется бланк КНД 1112542. Этот бланк предназначен для заполнения информации о вашей переплате и включает в себя разделы, где указываются ваши персональные данные, сумма переплаты, а также реквизиты вашего банковского счета для возврата.

Как подать заявку на возврат излишне уплаченного налога с использованием бланка КНД 1112542? Для этого вам потребуется получить бланк у налогового органа или скачать его с официального сайта налоговой службы. Затем внимательно заполните все поля бланка, указав необходимую информацию о вашей переплате и банковском счете.

После заполнения бланка обратитесь в налоговый орган и подайте заявку на возврат излишне уплаченной суммы. При подаче заявки вы предоставите заполненный бланк и все необходимые документы, подтверждающие вашу переплату.

Важно проверить все заполненные поля перед подачей заявки, чтобы избежать ошибок или неточностей. Неправильно заполненные бланки могут задержать процесс возврата средств.

Переплата налога: причины и следствия

Переплата налога возникает, когда налогоплательщик в результате расчетов внес большую сумму налога, чем необходимо. Такая ситуация может возникнуть по разным причинам.

Одной из причин переплаты налога является неправильный расчет налоговой базы или налоговой ставки. Это может произойти, если налогоплательщик подал некорректные данные или допустил ошибки при заполнении декларации. Также переплата может возникнуть, если налоговые ставки были изменены, а налогоплательщик не учел эти изменения при расчете своих обязательств.

Еще одной причиной переплаты может быть наличие льгот и скидок, которые налогоплательщик имеет право применять, но не учел при расчете налоговых обязательств. Например, это может быть налоговый вычет на детей или налоговый вычет на обучение.

Когда у налогоплательщика возникает ситуация переплаты налога, он имеет возможность подать заявку на возврат излишне уплаченной суммы. Для этого необходимо заполнить соответствующий бланк КНД 1112542, указав в нем все необходимые данные.

Подача заявки на возврат излишне уплаченного налога позволяет налогоплательщику вернуть свои деньги и скорректировать свои налоговые обязательства в соответствии с действующим законодательством.

| Причины переплаты налога | Следствия переплаты налога |

|---|---|

| Неправильный расчет налоговой базы или налоговой ставки | Излишне уплаченная сумма налога |

| Наличие льгот и скидок, не учтенных при расчете обязательств | Возможность вернуть излишне уплаченный налог |

Как определить переплату налога

Переплата налога возникает, когда сумма уплаченного налога оказывается больше, чем требуемая законом. В таком случае налогоплательщик имеет право получить возврат излишне уплаченной суммы.

Определить переплату налога можно при помощи следующих шагов:

- Соберите и проверьте все документы, связанные с уплатой налога, такие как копии декларации, квитанции об уплате, справки и другие.

- Проверьте правильность расчета и суммы уплаченного налога согласно законодательству. Убедитесь, что все доходы и вычеты учтены правильно.

- Сравните общую сумму уплаченного налога с расчетной суммой, которую вы получили после проверки.

- Если обнаружена переплата налога, подготовьте необходимые документы для подачи заявления на возврат излишне уплаченной суммы. В документах обязательно укажите основание для возврата и приложите необходимые подтверждающие документы.

- Подайте заявление на возврат переплаченного налога в налоговый орган, в соответствии с установленными процедурами и сроками. Убедитесь, что заявление заполнено правильно и все необходимые документы приложены.

В случае успешного рассмотрения заявления, налоговый орган произведет возврат переплаченной суммы на указанный вами банковский счет или выдаст иное постановление о возврате.

Заполнение Бланка КНД 1112542 в 2025 году позволит вам оформить заявление на возврат переплаченного налога и получить возмещение средств, доказав факт переплаты и предоставив все необходимые документы.

Возможности возврата излишне уплаченного налога

Когда возникает ситуация, когда уплаченный налог превышает необходимую сумму, налогоплательщик имеет право на возврат излишне уплаченных средств. Для этого необходимо правильно заполнить и подать Бланк КНД 1112542.

Как правило, подачу Бланка КНД 1112542 необходимо осуществлять в течение определенного срока. Для 2025 года срок подачи декларации составляет до 1 апреля. Необходимо учесть этот срок и подать Бланк КНД 1112542 вовремя, чтобы иметь возможность вернуть излишне уплаченный налог.

При заполнении Бланка КНД 1112542 необходимо указать все необходимые данные и сведения, чтобы избежать ошибок и ускорить процесс возврата налогов. Также важно учитывать все изменения в налоговом законодательстве, чтобы правильно заполнить декларацию.

Итак, если у вас возникла переплата налогов, помните о возможности вернуть излишне уплаченный налог. Подавайте Бланк КНД 1112542 вовремя, правильно заполняйте декларацию и учтите все изменения в налоговом законодательстве. Только так вы сможете получить свои деньги обратно.

Как использовать бланк КНД 1112542 для возврата налога

Переплата налога может возникнуть, когда сумма, которую вы заплатили в бюджет, превышает фактический размер налоговой обязанности. В таком случае вы можете подать заявление о возврате излишне уплаченного налога, используя бланк КНД 1112542.

Как подавать заявление? Как только вы осознаете, что у вас имеется переплата, вам необходимо собрать все необходимые документы, включая бланк КНД 1112542. Заполните бланк, указав свои персональные данные, сумму переплаты и дату ее возникновения.

Когда подавать заявление? Заявление о возврате налога можно подать в течение трех лет, начиная с года, следующего за годом, в котором возникла переплата. Например, если переплата возникла в 2025 году, заявление можно подать до 31 декабря 2026 года.

После заполнения бланка КНД 1112542 и сбора необходимых документов, подайте заявление в налоговую инспекцию. После рассмотрения вашего заявления и проверки представленных документов, если все условия выполнены, вам будет возвращена переплата налога.

Важно помнить, что процедура возврата налога может занимать некоторое время, поэтому рекомендуется начать процесс как можно раньше, чтобы получить свои деньги без лишних задержек.

Документы, необходимые для подачи заявки на возврат налога

При возникновении переплаты налога, налогоплательщик имеет право подать заявку на возврат излишне уплаченных сумм. Для этого необходимо предоставить определенные документы, наличие которых обязательно при подаче заявки.

В первую очередь, вам потребуется заполнить бланк КНД 1112542, который служит основанием для подачи заявки на возврат налога.

Когда подавать заявку? Заявку на возврат налога можно подавать в течение трех лет, начиная с года окончания налогового периода, в котором возникла переплата. Например, если переплата возникла в 2025 году, то заявку можно будет подать до конца 2026 года.

Какие документы необходимо предоставить? Помимо бланка КНД 1112542, вам также потребуется предоставить следующие документы:

- Копия паспорта налогоплательщика;

- Копия ИНН налогоплательщика;

- Копия свидетельства о рождении налогоплательщика (для несовершеннолетних);

- Справка о доходах (если возникла переплата по налогу на доходы физических лиц);

- Документы, подтверждающие размеры переплаты.

Все документы должны быть оформлены в соответствии с требованиями налоговой службы и быть заверены подписью налогоплательщика.

Сроки подачи заявки на возврат налога

Если у вас возникает переплата по налогу, вы имеете право вернуть излишне уплаченную сумму. Когда и как подавать заявку на возврат?

Согласно действующему законодательству, срок подачи заявки на возврат налога составляет 3 года с момента истечения налогового периода, в котором произошла переплата. Например, если переплата возникла в 2025 году, вы можете подать заявку на возврат до конца 2026 года.

Для подачи заявки необходимо заполнить и подписать бланк КНД 1112542 «Заявление о возврате (перерасчете) налога на имущество организаций». Заявление может быть подано в налоговый орган по месту нахождения организации или по месту ее регистрации.

Убедитесь, что все поля бланка заполнены корректно, и приложите необходимые документы, подтверждающие основания для возврата налога. После подачи заявки, налоговый орган рассмотрит ваше обращение и примет соответствующее решение о возврате переплаты.

| Срок подачи заявки | Документы |

|---|---|

| До конца 2026 года | Заявление КНД 1112542, документы, подтверждающие основания для возврата |

Особенности возврата налога в 2025 году

При уплате налогов возникает возможность переплаты. В случае, если вам вернулась часть уплаченных налогов, вы имеете право вернуть их недоимку в 2025 году. Для этого необходимо подать заявку на возврат излишне уплаченного налога.

Вопрос о том, как подавать заявку на возврат налога, интересен многим налогоплательщикам. В 2025 году эту процедуру можно осуществить с помощью Бланка КНД 1112542. Данный бланк является основным документом для оформления возврата налога.

Перед тем, как подавать заявку, необходимо проверить правильность заполнения Бланка КНД 1112542. Особое внимание следует уделить правильности указания ваших персональных данных, номеру ИНН и паспортным данным.

Переплата может возникнуть по разным причинам, например, из-за ошибочного расчета налогового агента или неправильного учета доходов. Если вам вернули налоговую переплату, не откладывайте подачу заявки на возврат. Чем быстрее вы сделаете это, тем быстрее получите свои деньги обратно.

Оформленную заявку нужно подать в налоговую инспекцию по месту вашей регистрации. Обратите внимание на сроки подачи заявки, чтобы не пропустить дополнительные возможности для возврата переплаты.

Не забывайте, что возврат налога возможен только при наличии переплаты. При отсутствии переплаты или неправильном заполнении заявки на возврат вам могут отказать.

Важно: перед подачей заявки на возврат налога, обратитесь за консультацией к налоговому специалисту или юристу, который поможет вам правильно оформить документы и ответит на все возникшие вопросы.