При увольнении работника законодательство предусматривает определенные правила и порядок расчета. Работодатель обязан произвести окончательный расчет по всем расчетным показателям, включая компенсацию за неотработанный отпуск.

Важно отметить, что при увольнении работник имеет право на компенсацию за неиспользованный отпуск. Компенсация за неотработанный отпуск должна быть отражена в расчете и произведена работодателем вместе с другими выплатами. При этом, компенсация за неиспользованный отпуск облагается налогами как любая другая выплата.

Кроме компенсации за неотработанный отпуск, при увольнении работник имеет право на компенсацию по различным видам удержаний. Процедура и порядок начисления и выплаты компенсации зависит от типа удержания и возникающих обстоятельств. В некоторых случаях, компенсация производится работодателем, но встречаются и ситуации, когда работник самостоятельно должен произвести расчет и выплату компенсации.

При расчете при увольнении работника необходимо учесть все бухгалтерские и налоговые аспекты. Правила расчета могут быть нарушены, если не учтены какие-либо факторы или если нарушены сроки и порядок выплаты. Важно знать правила расчета, чтобы избежать ошибок и неправомерных действий при увольнении работника.

Пример: Если сотрудник увольняется до окончания года, работодатель обязан произвести расчет компенсации за неиспользованный отпуск и произвести выплату в течение 3 рабочих дней после увольнения.

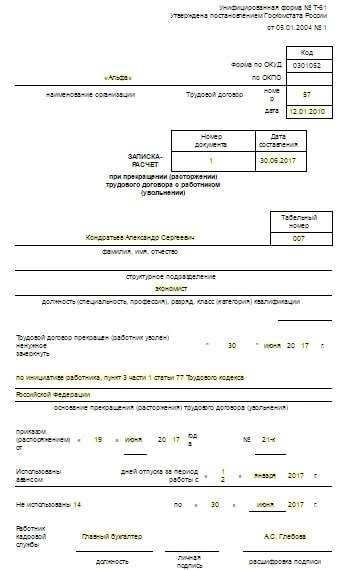

Расчет при увольнении работника: правила и сроки

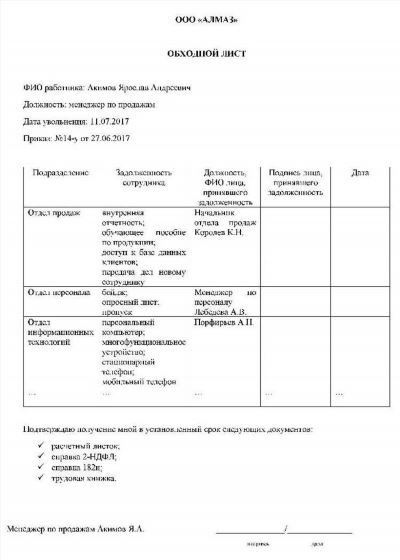

При увольнении работника необходимо произвести расчет его взаимоотношений с работодателем. Расчет при увольнении включает в себя различные виды компенсаций и выплат, которые должны быть отражены в порядке, сроках и согласно установленным правилам.

Одним из важных аспектов расчета при увольнении является компенсация за неотработанный отпуск. В соответствии с законодательством, работодатель обязан произвести компенсацию за неиспользованные дни отпуска. Эта выплата облагается налогами и учитывается в бухгалтерском учете.

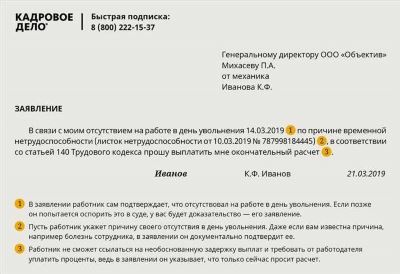

Также при увольнении работнику должна быть выплачена компенсация за невыданные расчетные документы, например, заработную плату за отработанные дни. Работодатель обязан выдать работнику все необходимые расчетные документы в порядке и сроки, установленные законодательством. В случае, если эти сроки нарушены, работник имеет право требовать компенсацию за задержку выдачи документов.

Порядок и сроки расчета при увольнении могут быть разными в зависимости от обстоятельств. Например, если работник увольняется по собственному желанию, то окончательный расчет должен производиться в день увольнения или в течение трех рабочих дней после него. Если же работник увольняется по инициативе работодателя, сроки расчета увеличиваются до 14 дней с момента увольнения.

Кроме того, при увольнении могут производиться удержания из заработной платы работника. Например, работодатель имеет право удерживать с работника сумму компенсации за причиненный ущерб или неуплаченные штрафы. Однако, производить удержания без согласия работника и без юридического основания запрещено.

Примером процесса расчета при увольнении может служить следующая ситуация: работник уволился по собственному желанию. Работодатель проводит расчет и выдает работнику окончательные документы, включая компенсацию за неотработанный отпуск и невыданные расчетные документы. Весь расчет производится с учетом налогов и обязательных платежей.

Отражение компенсации в бухгалтерском учете

При увольнении работника, работодатель обязан произвести расчет и выплатить ему компенсацию за неотработанный отпуск, а также другие виды выплат, предусмотренные законодательством.

Какими и какая компенсация будет выплачиваться при увольнении зависит от условий для каждого случая. Расчеты и выдачи компенсации производятся в порядке, установленном законодательством.

Компенсация за неотработанный отпуск облагается налогами и удержаниями в соответствии с законодательством. Работодатель обязан отразить эту компенсацию в бухгалтерском учете.

Пример расчета и отражения компенсации при увольнении:

- Работник уволен по собственному желанию;

- Работник имеет неиспользованный отпуск в количестве 10 дней;

- Окончательный расчет компенсации должен быть произведен в сроки, установленные законодательством.

В данном случае, работодатель производит расчет и выплачивает работнику компенсацию за 10 дней неотработанного отпуска. Налоги и удержания производятся согласно действующему законодательству.

Отражение этой компенсации в бухгалтерском учете производится соответствующей проводкой, которая отражает расходы на компенсацию в соответствующие счета учета.

Если компенсацию за неотработанный отпуск или другие виды выплат невозможно отразить в бухгалтерском учете, работодатель обязан учесть эти суммы при выплате зарплаты и осуществить их уплату налогами на доходы физических лиц от имени работника.

Таким образом, отражение компенсации при увольнении в бухгалтерском учете зависит от видов выплат и порядка их производства, а также от сроков окончательного расчета и выплаты компенсации.

Налоги, облагаемые компенсацией отпуска

При увольнении работник имеет право на компенсацию за неотработанный отпуск. Однако, такая выплата подлежит обложению налогами.

Компенсация за неотработанный отпуск облагается налогом на доходы физических лиц. Когда работник увольняется, работодатель производит расчетных отпуска и выплачивает компенсацию за неотработанный отпуск вместе с окончательным расчетом.

Компенсация за неотработанный отпуск отражается в бухгалтерском учете и подлежит удержанию налогом на доходы физических лиц. Налоги производятся в порядке, установленном законом.

Сроки и порядок выплаты компенсации за неотработанный отпуск при увольнении могут быть различными в зависимости от видов компенсации, их уровня и других факторов. Однако, вычеты на уровне налогов должны быть произведены в соответствии с законодательством.

Порядок выдачи и удержания расчетных:

При увольнении работника, компенсация и расчеты должны быть произведены в сроки, которые определены законодательством и основываются на бухгалтерском учете и правилах налогообложения. Если сроки нарушены, работодатель облагается налогами, а работнику выплачивается компенсация за вред, причиненный задержкой выплат.

Выплата расчетов должна производиться в форме компенсации, а также в виде различных видов выплат, таких как выплата неотработанных дней отпуска или отпускных.

В порядке выдачи расчетных должен быть отражен реальный вид компенсации и процедура выплаты, а также сумма, которую работодатель должен выплатить работнику.

Если компенсация не может быть выплачена, например, по причине недостаточных средств, работодатель должен об этом уведомить работника и разъяснить процедуру обжалования решения.

Расчетные взносы обычно выплачиваются такими способами, как наличная выплата, перевод на банковский счет работника или через чек.

Важно отметить, что выдача расчетных должна быть подтверждена соответствующими документами, такими как надлежаще составленный приказ об увольнении и расчетом по работнику.

В случае если расчеты были неправильно произведены, работник имеет право обратиться в суд для защиты своих прав.

Пример окончательного расчета

При увольнении работника, расчетные и сроки выплаты компенсаций за неотработанный отпуск, а также порядок и виды их выдачи должны быть указаны в бухгалтерском учете работодателя.

Если все сроки и порядок расчета при увольнении работника были нарушены работодателем или если окончательный расчет не был выполнен в установленные сроки, работник вправе требовать выплаты компенсации за неотработанный отпуск, а также производить учет выданных ему денежных средств и удержаний, облагаемых налогами.

Пример окончательного расчета при увольнении работника:

| Виды выплат | Сумма выплаты, руб. |

|---|---|

| Заработная плата за отработанный период | 50 000 |

| Компенсация за неотработанный отпуск | 20 000 |

| Возмещение прочих выплат | 5 000 |

| Итого | 75 000 |

Пример расчета налоговых удержаний:

| Виды удержаний | Сумма удержания, руб. |

|---|---|

| НДФЛ | 7 500 |

| Удержание по страховым взносам | 5 000 |

| Итого | 12 500 |

Все выплаты и удержания при увольнении работника должны быть отражены в бухгалтерском учете работодателя и учтены налоговыми органами. При расчете окончательного расчета работодателем необходимо учесть все особенности и налоговые последствия.

Ограничения на удержания за неотработанный отпуск

При увольнении работника производить удержания за неотработанный отпуск возможно только в рамках предусмотренных законодательством видов компенсации расчетных сумм.

В соответствии с бухгалтерским учетом, компенсация за неотработанный отпуск должна быть отражена в расчетах по увольнению и выплаты производятся по окончательным расчетам. Однако, сроки расчета могут быть нарушены работодателем в случае невозможности проведения компенсации.

Порядок и сроки выплаты компенсации за неотработанный отпуск зависят от того, какие виды налогами облагается эта компенсация. Если компенсация облагается НДФЛ, то она выплачивается работнику как доход и на нее должен быть произведен соответствующий налоговый удержания. Если компенсация не облагается налогами, работник получает ее в полном объеме.

В случае несоответствия сроком удержания за неотработанный отпуск, работнику предоставляется возможность подать жалобу в соответствующие органы защиты прав работников.

Пример: Если работник уволен до окончания отпуска и компенсация за неотработанный отпуск не произведена вместе с окончательным расчетом, то работнику должна быть произведена отдельная выплата в течение 3 рабочих дней со дня увольнения.

Виды выплат при увольнении

При увольнении сотрудника, работодателю необходимо выполнить ряд расчетных операций и произвести определенные выплаты в соответствии с законодательством. Виды выплат могут различаться в зависимости от обстоятельств увольнения и учета различных факторов.

Одним из важных видов выплат является компенсация за неотработанный отпуск. Порядок и сроки ее выплаты определяются законодательством и внутренними документами компании. Компенсация должна быть отражена в окончательном расчете и облагается налогами.

Еще одним видом выплат при увольнении является компенсация за неудержанные суммы. Если работник имеет задолженность перед работодателем (например, за предоставленные авансы), то эти суммы могут быть удержаны из выплаты при увольнении. Если же задолженность отсутствует, то компенсация за неудержанные суммы должна быть произведена работником.

Также, в расчете при увольнении может быть учтена компенсация за нарушенные права работника. Если работник имеет основания для считать, что его права были нарушены работодателем, он может требовать компенсацию за такие нарушения.

Примером дополнительной выплаты при увольнении может служить выплата компенсации за неиспользованный отпуск. Если работник не взял полностью оплачиваемый ему отпуск, то работодатель обязан выплатить ему компенсацию за неотработанный отпуск.

Важно отметить, что все выплаты при увольнении должны быть произведены работодателем в соответствии с бухгалтерским учетом и учтены в расчетах с налогами.