В нашей стране, каждый год сроки подачи декларации по НДФЛ (налог на доходы физических лиц) приближаются, и все больше людей задумываются о том, какую сумму налога удастся вернуть. Но, для получения вычета необходимо правильно оформить декларацию и предоставить определенные документы.

Во-первых, чтобы оформить налоговый вычет, необходимо подать декларацию по НДФЛ. При этом, важно учесть, какие расходы можно учесть для возврата налога. Например, если вы в 2019 году попали на обучение в автошколу, то вы можете получить вычет по статье «Об обучении».

Во-вторых, необходимо знать сроки подачи декларации. Для большинства налогоплательщиков срок подачи декларации составляет 1 мая. Однако, существуют и исключения, например, для индивидуальных предпринимателей, срок подачи декларации составляет 15 апреля.

В-третьих, важно знать, какие документы нужны для оформления вычета. Для подтверждения расходов на обучение в автошколе, вам, например, понадобится предоставить договор с автошколой и копию платежного документа. Также, для оформления вычета за медицинские расходы, понадобятся документы, подтверждающие эти расходы (например, медицинские счета и рецепты).

Какие документы нужны для получения налогового вычета

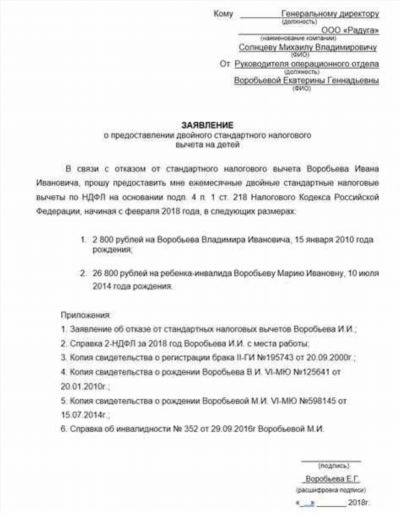

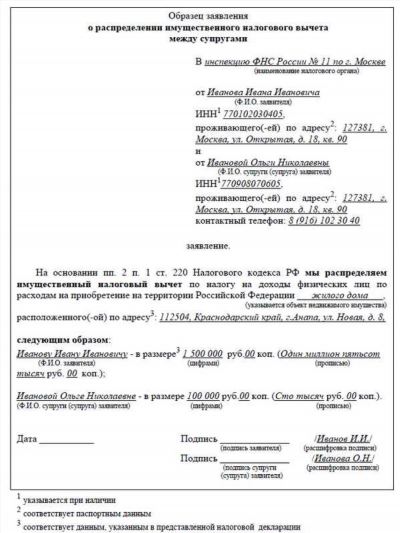

- Заявление на получение налогового вычета;

- Копия договора аренды или купли-продажи жилья (если применимо);

- Копия паспорта и ИНН;

- Копия трудового договора или справка с места работы (для работающих граждан);

- Копия свидетельства о рождении ребенка или документа об усыновлении (при наличии детей);

- Справка из автошколы о прохождении обучения водительскому делу (для получения вычета на обучение водителей);

- Декларация по налогу на доходы физических лиц (НДФЛ);

- Документы, подтверждающие расходы на образование, лечение или строительство, в отношении которых возможно получение вычета.

Важно заполнить все документы правильно и предоставить их в указанные сроки, чтобы не пропустить возможность получения налогового вычета. Также важно следить за правильным оформлением декларации по налогу на доходы физических лиц и своевременным подачей ее в налоговую службу.

После обработки документов налоговой службой и подтверждения права на получение налогового вычета, можно ожидать возврата суммы уплаченного налога или учета этой суммы в будущих налоговых периодах.

Порядок и сроки подачи декларации на возврат НДФЛ

Для оформления возврата НДФЛ необходимо подать декларацию. В ней указываются все доходы, которые плательщик налога получил в течение года. Также нужно указать, какие налоговые вычеты можно применить.

Какую декларацию нужно оформить?

Для возврата НДФЛ плательщику необходимо оформить декларацию по форме 3-НДФЛ. В ней указываются все доходы и расходы, которые были получены за год.

Какие документы нужны для оформления декларации?

Для оформления декларации на возврат НДФЛ понадобятся следующие документы:

- Сертификат об окончании автошколы, если вы учились за счет собственных средств;

- Трудовая книжка;

- Справка с места работы;

- Справка из банка о доходах;

- Если возможно, документы, подтверждающие особые расходы (например, на лечение).

Когда подавать декларацию на возврат подоходного налога?

Декларацию на возврат НДФЛ можно подавать после окончания налогового периода, то есть в течение следующего года. Обычно, срок подачи декларации на возврат НДФЛ – до 30 апреля. Но не стоит затягивать, чем раньше вы подадите декларацию, тем раньше вам удастся получить возврат.

Сумма возврата подоходного налога зависит от дохода и применяемых вычетов. Чем больше доход и вычеты, тем больше можно получить возврат. Все подробности можно узнать в налоговой инспекции.

Когда подавать документы

- Для получения налогового вычета в виде возврата подоходного налога необходимо подавать декларацию по налогу на доходы физических лиц (НДФЛ).

- Сумма возврата зависит от того, какие расходы вы можете использовать для получения налогового вычета.

- Для получения вычета, связанного с обучением в автошколе, необходимо оформить документы, подтверждающие понесенные расходы.

- Какую сумму вы можете вернуть за обучение в автошколе, можно узнать из налоговой декларации по НДФЛ.

- Для подачи документов на получение налогового вычета необходимо знать порядок оформления и сроки подачи документов.

Как оформить декларацию НДФЛ

Для оформления декларации НДФЛ вам понадобятся следующие документы:

- Справка о доходах за год от работодателя или другие документы, подтверждающие доходы (например, выписка из банка).

- Сертификаты об обучении или медицинское заключение, если вы планируете воспользоваться вычетами на обучение или лечение.

- Документы, связанные с получением других видов вычетов (например, если вы хотите получить вычет на материнский (семейный) капитал).

Декларацию НДФЛ можно подать лично в налоговую службу или через электронную систему налогового вычета. Однако, если вы еще не подавали декларацию самостоятельно, вам может понадобиться помощь специалиста.

Сроки подачи декларации зависят от вида налогового вычета и вида доходов. Обычно декларацию НДФЛ нужно подавать до 30 апреля следующего года после истечения налогового периода. Однако, в случае если вы хотите вернуть налоговый вычет на дополнительное обучение водителей в автошколе, сроки подачи декларации могут быть уточнены.

Порядок заполнения декларации НДФЛ зависит от используемой вами программы или от самостоятельного заполнения документа в соответствии с инструкцией налоговой службы.

Какую сумму налога вы можете вернуть через декларацию НДФЛ, зависит от вашего дохода и налоговых вычетов. Максимальная сумма налоговых вычетов для каждого вида вычетов определена в законе.

Как получить возврат подоходного налога налогового вычета зависит от выбранной вами формы получения денежных средств (наличными, на банковскую карту или через банковский перевод). Обычно средства будут перечислены на ваш счет в течение нескольких недель после подачи декларации.

Какую сумму удастся вернуть

Для получения налогового вычета нужно оформить декларацию налогового возврата по подоходному налогу, подать ее в налоговую инспекцию и дождаться получения документов для получения вычета.

Когда оформить декларацию? Для получения вычета за прошлый год декларацию нужно подавать до определенных сроков. Сроки подачи декларации налога на доходы физических лиц (НДФЛ) могут меняться каждый год, поэтому необходимо быть внимательным и следить за информацией на сайте Федеральной налоговой службы.

Какие документы нужны для оформления вычета? Для оформления вычета на обучение в автошколе необходимо предоставить документы, подтверждающие оплату услуг автошколы: договор с автошколой, квитанции об оплате. Также могут потребоваться и другие документы в зависимости от вида вычета, например, при оформлении вычета на лечение или приобретение жилья.

Как получить возврат налога? После подачи декларации и оформления всех необходимых документов, налоговая инспекция проведет проверку и выплатит возврат налога на указанный вами банковский счет. Обычно процедура выплаты занимает некоторое время, поэтому необходимо быть готовым к тому, что вернуть сумму налога можно будет не мгновенно.

| Вид вычета | Сумма вычета | Порядок получения |

|---|---|---|

| Вычет на обучение в автошколе | Затраты на обучение | Предоставление документов и ожидание выплаты |

| Вычет на лечение | Затраты на лечение | Предоставление документов и ожидание выплаты |

| Вычет на приобретение жилья | Затраты на приобретение | Предоставление документов и ожидание выплаты |

Документы для оформления возврата за автошколу

Чтобы оформить документы для возврата налога за обучение в автошколе, вам понадобится подать налоговую декларацию по форме 3-НДФЛ. Для этого нужно заполнить соответствующую форму, указав все необходимые сведения о себе и об образовательном учреждении.

Для подачи заявления на возврат налога за обучение в автошколе нужны следующие документы:

- Заполненная налоговая декларация по форме 3-НДФЛ.

- Копия документа, подтверждающего оплату обучения в автошколе (например, квитанции).

- Документы, подтверждающие фактическое прохождение обучения в автошколе (например, справка об окончании курсов).

Сроки подачи декларации и документов для возврата налога за обучение в автошколе соответствуют срокам подачи налоговой декларации по подоходному налогу (обычно до 30 апреля следующего года).

Оформить документы для возврата и получения налогового вычета за обучение в автошколе можно самостоятельно, обратившись в налоговую инспекцию или используя электронные сервисы налоговой службы.

Удастся ли вам вернуть сумму налога за обучение в автошколе, зависит от суммы налога, который вы заплатили в течение года. Для этого важно знать, какую сумму налога вы можете вернуть в качестве налогового вычета.

Таким образом, чтобы получить возврат налога за обучение в автошколе, вам необходимо знать, какие документы нужны для оформления заявления, какие сроки подачи декларации необходимо соблюдать и какую сумму налога можно вернуть. Это поможет вам получить вычета за обучение в автошколе.

Когда можно оформить возврат подоходного налога

Для получения возврата подоходного налога нужны определенные документы и соблюдение порядка. Согласно законодательству, декларацию по налогу на доходы физических лиц (НДФЛ) необходимо подать ежегодно до 30 апреля следующего года после отчетного периода.

Оформление декларации является обязательным, и только после подачи декларации вы можете рассчитывать на возврат подоходного налога. Какие документы оформить для получения возврата по НДФЛ? Во-первых, вам понадобится заполненная декларация по НДФЛ и копия документа, удостоверяющего вашу личность.

Основным условием для получения возврата подоходного налога является наличие права на налоговый вычет. Какую сумму вы можете вернуть? Здесь все зависит от ваших личных обстоятельств и расходов, в том числе на образование, лечение, покупку жилья и прочее.

Когда удастся получить возврат подоходного налога? Сроки возврата зависят от разных факторов, включая плановую проверку декларации налоговыми органами и правильность заполнения декларации. В среднем, процедура возврата подоходного налога занимает от нескольких недель до 3 месяцев.

Что необходимо знать о правилах подачи и оформления декларации? Важно понимать, что сроки подачи декларации очень важны, поэтому следует подавать декларацию не позднее установленного срока, чтобы избежать штрафных санкций.

Также, будьте внимательны при оформлении декларации — любая ошибка или неправильно указанная сумма может привести к задержке в получении возврата подоходного налога или отказу в его получении. Поэтому рекомендуется воспользоваться услугами специалистов, чтобы грамотно и точно заполнить декларацию и получить максимально возможный возврат подоходного налога.

Интересно отметить, что среди обстоятельств, в которых можно оформить возврат подоходного налога, входят определенные случаи, такие как обучение в автошколе или пожертвования. В таких случаях также требуется подача соответствующих документов и оформление декларации. Вы должны быть внимательны и изучить все условия и требования для получения возврата подоходного налога в своей ситуации.