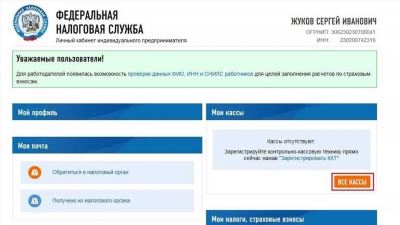

Налоговая личный кабинет – это удобный сервис, который позволяет физическим лицам войти в систему налоговых служб через госуслуги. Для этого необходимо иметь аккаунт на портале госуслуги и привязать его к личному кабинету налоговой службы. После этого вы сможете получить доступ к различным налоговым услугам и инструментам.

В налоговом личном кабинете можно подавать налоговую декларацию, узнать о возможных налоговых вычетах, узнать, как и когда подать налоговую декларацию, а также узнать о задолженности по налогам. Это очень удобно, так как раньше для получения такой информации нужно было посещать налоговую инспекцию или звонить по официальному телефону, что занимало много времени и сил.

Если вы хотите узнать, какая сумма налогового вычета вам положена или когда нужно подать налоговую декларацию, вы можете воспользоваться функцией «задать вопрос» в личном кабинете. Также вы можете легко узнать о возможной задолженности по налогам и способах ее погашения. Использование налогового личного кабинета позволяет существенно сэкономить время и упростить взаимодействие с налоговыми органами. Теперь все необходимые документы и услуги доступны онлайн, в любое удобное для вас время.

В итоге, налоговая личный кабинет через госуслуги облегчает ведение налоговых дел для физических лиц. Он позволяет подать налоговую декларацию, узнать о налоговых вычетах, проверить наличие задолженности и многое другое. Если вы являетесь налогоплательщиком, то рекомендуется воспользоваться этим удобным сервисом для более эффективного взаимодействия с налоговыми органами.

Как получить доступ к личному кабинету через госуслуги?

Для того чтобы получить доступ к личному кабинету налоговой через госуслуги и быть в курсе своих задолженностей по налогам, нужно выполнить несколько простых шагов:

- Зарегистрироваться или авторизоваться на портале госуслуг.

- Войти в личный кабинет госуслуг.

- Найти на портале раздел, относящийся к налогам.

- Узнать информацию о задолженности по налогам, а также о декларации.

- Ознакомиться с необходимыми данными и подать декларацию вовремя.

Таким образом, зная, что нужно и как, можно получить доступ к личному кабинету через госуслуги и быть в курсе своей задолженности по налогам и сроках подачи декларации.

Какие услуги предоставляются в личном кабинете налоговой?

В личном кабинете налоговой вы можете получить доступ к различным услугам и функциям, связанным с налогами. Вот некоторые из них:

- Подать декларацию. Вам необходимо будет заполнить и подать налоговую декларацию через личный кабинет, чтобы сообщить о своих доходах и расходах за определенный период.

- Узнать задолженность. Вы сможете узнать, есть ли у вас какие-либо задолженности по налогам, и если да, то какую сумму вы должны.

- Проверить статус вычета. Если вы подали заявление на получение налогового вычета, вы сможете узнать, одобрен ли ваш запрос и когда будет выплачен вычет на ваш счет.

- Получить сведения о предоставленных вычетах. Вы сможете увидеть список предоставленных вам налоговых вычетов и суммы, которые вы смогли сэкономить.

- Самозанять график. Если вы являетесь ИП или самозанятым, вы сможете указать свой график работы и работающий день, чтобы налоговая могла правильно рассчитать и взимать налоги с вас.

Когда вы пользуетесь личным кабинетом налоговой, вы получаете удобный инструмент для управления своими налогами и узнавания своего финансового состояния. Если у вас возникнут вопросы о том, что нужно сделать или какие документы подать, вы всегда можете обратиться к помощи онлайн-чата или позвонить в контактный центр налоговой службы.

Зачем нужен личный кабинет налоговой для физических лиц?

Личный кабинет налоговой служит важным инструментом для физических лиц, позволяющим управлять своими налоговыми обязательствами и взаимодействовать с налоговыми органами в удобной электронной форме.

Когда наступает время подачи налоговой декларации, личный кабинет предоставляет возможность удобно и быстро заполнить необходимые формы, указав все необходимые сведения о своем доходе и расходах. При этом можно воспользоваться доступными вычетами и снизить сумму налога или получить возмещение излишне уплаченных средств.

Одной из основных причин, по которой физическим лицам необходимо иметь доступ к личному кабинету налоговой, является возможность узнать свою налоговую задолженность. В личном кабинете четко отображается информация о сумме задолженности, что позволяет оперативно понять, какую сумму необходимо выплатить налоговым органам.

Также, в личном кабинете можно узнать, что делать, если возникли вопросы по налогам. Это позволяет получить необходимую информацию и рекомендации для решения возникающих проблем, связанных с налогообложением.

Одна из полезных функций личного кабинета – возможность подать налоговую декларацию и документы в электронной форме. Это позволяет значительно сэкономить время и упростить процесс взаимодействия с налоговыми органами.

Кроме того, личный кабинет налоговой предоставляет доступ к информации о налоговых вычетах. В нем можно узнать, какие вычеты и льготы предусмотрены законодательством для физических лиц, и воспользоваться ими, чтобы уменьшить свою налоговую нагрузку.

Поэтому, личный кабинет налоговой является важным инструментом, который помогает физическим лицам грамотно управлять своими налоговыми обязательствами, быть в курсе своей налоговой задолженности, получать необходимую информацию и эффективно взаимодействовать с налоговыми органами.

Когда нужно подать декларацию для вычета?

Когда нужно подать декларацию для вычета? Это нужно сделать в случае, если вы хотите воспользоваться налоговыми вычетами. Вычеты могут быть разными: на детей, на обучение, на лечение, на пенсионное обеспечение и т.д. Информацию о всех возможных вычетах можно найти на официальном сайте налоговой службы.

Как узнать, что вы имеете право на вычет? Это можно узнать, изучив действующее законодательство и условия предоставления вычетов. Определенные условия, например, могут предусматривать наличие определенного дохода, статуса налогоплательщика, определенных затрат и т.д.

Когда подавать декларацию? Даты подачи декларации для вычета могут различаться в зависимости от конкретного вида вычета. Обычно декларацию можно подать один раз в год, вместе с подачей налоговой декларации по основным налогам. Официальное время подачи декларации можно узнать на сайте налоговой службы.

Если у вас возникли вопросы или трудности с подачей декларации для вычета, вы можете обратиться в налоговую службу для получения дополнительной консультации и помощи.

Как определить, когда нужно подать декларацию для вычета?

Если вы хотите узнать, когда нужно подать декларацию для вычета, вам следует знать, что это зависит от вашей ситуации и определенных факторов.

Во-первых, вы должны понять, что такое вычеты. Это возможность снизить сумму вашей задолженности по налогам.

Если вы являетесь физическим лицом и хотите получить вычеты, вам необходимо подать декларацию.

Своевременно подать декларацию для вычета важно, чтобы избежать необходимости платить штрафы и пеню за просрочку.

Чтобы узнать, когда и как подать декларацию для вычета, необходимо обратиться к налоговой службе или использовать налоговую личный кабинет через госуслуги.

В вашем налоговом личном кабинете вы сможете узнать информацию о требованиях, сроках и процедуре подачи декларации для вычета.

Не забудьте своевременно подать декларацию для вычета, чтобы воспользоваться этой возможностью и уменьшить сумму вашей задолженности по налогам.

И помните, что декларация для вычета – это своего рода «фрукт», который можно собрать для себя, чтобы снизить свои налоговые обязательства.

Какие сроки подачи декларации для вычета установлены?

Для получения вычета по налогам физическим лицам необходимо подать декларацию. Но как узнать, когда и что нужно подать?

Сроки подачи декларации для вычета устанавливаются каждым налоговым органом. В основном, декларацию нужно подать в течение года, за который вы хотите получить вычет. Например, декларация на получение вычета за 2020 год нужно подать в 2021 году.

Чтобы узнать точные сроки подачи декларации для получения вычета, необходимо обратиться к налоговому органу, в котором вы зарегистрированы. Обычно эта информация можно найти на официальном сайте налоговой службы.

Если вы не знаете, какой налоговый орган отвечает за ваше место жительства или место работы, вы можете узнать это, обратившись в отделение налоговой службы или воспользовавшись информацией, доступной на портале госуслуг.

Не забывайте, что подача декларации в установленные сроки является обязанностью каждого налогоплательщика. Если вы задолжали по налогам или у вас возникли другие вопросы, необходимо своевременно обратиться в налоговый орган для урегулирования ситуации.

Важно помнить, что декларация для вычета — это необходимый инструмент для оптимизации налогового обязательства. Правильно заполненная декларация позволяет получить вычеты и уменьшить сумму налогового платежа. Поэтому, чтобы избежать лишних задолженностей и раскрыть все возможности для получения вычетов, следует обращаться к профессионалам в области налогообложения или получить необходимую информацию на официальных сайтах налоговых органов.

Какие документы и данные необходимо предоставить при подаче декларации для вычета?

Для того чтобы подать декларацию для вычета по налогам, необходимо предоставить следующие документы и данные:

- ИНН (Идентификационный номер налогоплательщика)

- Свидетельство о государственной регистрации физического лица или паспорт РФ (с печатью о прописке)

- Справка о доходах за прошлый год от работодателя (форма 2-НДФЛ) или копия декларации

- Справка об обучении ребенка (при наличии)

- Документы подтверждающие расходы на лечение и обследования (при наличии)

- Документы на имущество, предоставляемые в качестве вычета (подтверждающие право собственности или наличие ипотечного договора)

- Документы, подтверждающие право на социальные вычеты (при наличии)

Важно отметить, что указанные документы и данные могут отличаться в зависимости от вида вычета, который вы планируете получить. Поэтому перед подачей декларации рекомендуется узнать конкретные требования и необходимые документы в налоговой.

Как узнать задолженность по налогам?

Для того чтобы узнать свою задолженность по налогам, необходимо обратиться в налоговую службу или воспользоваться налоговым личным кабинетом. В личном кабинете Вы сможете узнать информацию о всех налоговых платежах, провести расчеты и оплатить задолженность.

Если Вы заполнили и подали налоговую декларацию, но не знаете, что за вычета были учтены, в личном кабинете можно узнать список примененных вычетов и уточнить информацию.

Что делать, если Вы обнаружили задолженность? В первую очередь необходимо разобраться, как и когда возникла данная задолженность. Возможно, это связано с неправильно заполненной декларацией или недостаточным вниманием при подаче документов.

Если вы знаете, по какому налогу возникла задолженность, можно обратиться в налоговую службу для получения подробной информации о причинах ее возникновения и способах ее урегулирования.

Необходимо также знать, что за неуплату налогов могут быть предусмотрены различные санкции, включая штрафные санкции и судебное преследование.

Поэтому, важно исправить ситуацию своевременно и урегулировать все открытые задолженности по налогам.

Какие способы узнать задолженность по налогам?

Для того чтобы узнать задолженность по налогам, есть несколько способов:

- Проверить налоговую задолженность через личный кабинет налогоплательщика.

- Подать декларацию и узнать задолженность по результатам ее обработки.

- Узнать задолженность через госуслуги или портал ФНС.

- Связаться с налоговым органом напрямую и узнать о возможной задолженности.

Когда нужно узнать задолженность по налогам? Это необходимо знать при подаче декларации, чтобы правильно расчеть налоговые вычета и сумму подлежащую уплате. Также узнание задолженности по налогам позволяет составить более точное планирование бюджета и избежать проблем с налоговой службой.