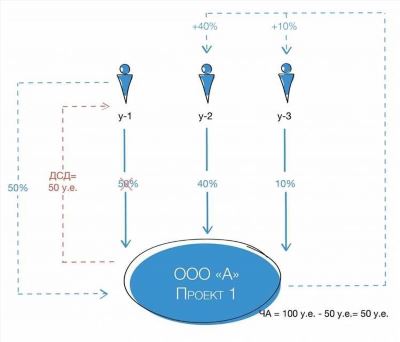

Когда один из участников общества, которое было создано несколькими людьми, решает покинуть компанию, возникает вопрос о доле, которая принадлежала этому участнику. Между оставшимися участниками возникает возможность приобрести эту долю или найти нового инвестора.

Один из вариантов заключается в том, чтобы резюме №1Нахаляву продать долю другим участникам. В этом случае, участники могут распределить долю между собой в зависимости от доли владения компанией или в равных пропорциях. Если участников несколько, возможно использование второго варианта — найти нового инвестора. Это может быть человек, готовый вложить средства в компанию и приобрести долю у участников.

Однако, при выборе любого из вариантов, следует учитывать налоговые последствия. Продажа доли другим участникам или новому инвестору будет считаться доходом и, как следствие, будет облагаться налогом на прибыль или налогом на доходы физических лиц.

Вместо продажи доли, участники могут также решить о ее передаче другому участнику в качестве подарка. В этом случае, переход доли будет неплатежным событием и не будет облагаться налогом.

Распределение доли между оставшимися участниками

Для проведения распределения доли между оставшимися участниками рекомендуется следовать определенным шагам:

- Определить общую долю, которая принадлежит участнику, покидающему Общество.

- Разделить эту долю поровну между оставшимися участниками. Распределение может быть произведено в равных долях или в соответствии с другими условиями, предусмотренными договором или Уставом Общества.

- Определить подходящий метод расчета доли каждого оставшегося участника. Это может быть произведено на основе доли участника в уставном капитале или на основе других факторов, предусмотренных внутренними документами Общества.

- Провести соответствующие юридические действия для оформления изменений в доле каждого оставшегося участника. Это включает изменение учредительных документов Общества и/или заключение соответствующих договоров.

В результате распределения доли между оставшимися участниками, каждый участник получает свою долю в соответствии с новым распределением. Распределение доли является законным способом регулирования отношений между участниками Общества и способствует сохранению прав и интересов каждого участника.

В резюме, распределение доли между оставшимися участниками при выходе одного из участников из Общества производится путем определения общей доли, разделения ее между оставшимися участниками и проведения соответствующих юридических действий для оформления изменений в доле каждого участника.

Методы расчета налоговых последствий при передаче доли

При передаче доли в обществе возникает необходимость определить налоговые последствия этой сделки. Для этого существует несколько методов расчета, которые могут быть применены в зависимости от конкретной ситуации.

1. Метод расчета налоговых последствий основывается на стоимости доли общества. В этом случае стоимость доли определяется на основе оценки имущества, принадлежащего обществу, а также других факторов, влияющих на стоимость доли. По окончании расчетов участник получает деньги в размере его доли, а оставшимися участниками общества производится соответствующее распределение.

2. Метод расчета налоговых последствий может основываться на выручке, полученной от передачи доли. В этом случае стоимость доли определяется на основе полученной выручки и доли каждого участника в обществе. После проведения соответствующих расчетов каждый участник получает деньги в размере его доли, а оставшимся участникам производится распределение остатка.

3. Метод расчета налоговых последствий может быть основан на балансовой стоимости доли. В этом случае стоимость доли определяется с использованием бухгалтерской информации, находящейся на балансе общества. После проведения необходимых расчетов каждый участник получает деньги в размере его доли, а оставшимся участникам производится распределение остатка.

Итак, методы расчета налоговых последствий при передаче доли предполагают определение стоимости доли на основе оценки имущества, выручки или балансовой стоимости доли. Далее производится расчет суммы, которую получит участник, и распределение остатка между оставшимися участниками общества.

Возможные варианты освобождения от налогов при передаче доли

При передаче доли, принадлежащей Обществу, существуют различные варианты освобождения от налогов. Вместо выплаты налогов, участники могут решить осуществить распределение доли между собой безозначательно. Такой вариант освобождает от налогообложения и позволяет избежать налоговых последствий.

Еще одним вариантом освобождения от налогов является возможность передачи доли в уставный (складочный) капитал другого юридического лица. В этом случае передача доли не считается таковой, и налоги не взимаются.

В резюме, при передаче доли, принадлежащей Обществу, есть несколько вариантов освобождения от налогов. Распределение доли между участниками, передача доли в уставный капитал другого юридического лица — эти варианты позволяют избежать налогообложения и сократить налоговые затраты.

Как правильно оформить передачу доли в уставе общества

В уставе общества следует прописать конкретную процедуру передачи доли, а также указать необходимые документы и условия для передачи. Также следует установить, что передача доли должна осуществляться только в письменной форме с обязательным подписанием всех участников общества.

Один из вариантов передачи доли между участниками может быть следующим: участник, желающий передать свою долю, составляет и подписывает договор о передаче доли в пользу другого участника, указывая при этом все условия передачи. Договор о передаче доли должен быть нотариально удостоверен и зарегистрирован.

Если передача доли предусматривается вместо продажи, то в уставе можно установить, что в случае желания участника продать свою долю, другие участники имеют предварительное право на приобретение данной доли. В этом случае передача доли осуществляется на основании договора купли-продажи, заключаемого между участниками общества. Данный договор также должен быть нотариально удостоверен и зарегистрирован.

Также в уставе общества можно предусмотреть возможность передачи доли третьим лицам. В этом случае договор о передаче доли должен быть составлен и подписан между участником общества и третьим лицом, а также должен быть нотариально удостоверен и зарегистрирован.

В резюме, при оформлении передачи доли в уставе общества следует предусмотреть четкую и понятную процедуру передачи доли, указать необходимые документы и условия, а также подчеркнуть необходимость письменной формы и регистрации передачи. Такой подход поможет избежать недоразумений и налоговых проблем в будущем.

Применение налогового вычета при распределении доли

При распределении доли, принадлежащей Обществу, между участниками возникает вопрос о налогообложении этой операции. В таких случаях может быть применен налоговый вычет, который позволяет снизить налоговую нагрузку на участников.

Налоговый вычет представляет собой сумму денег, которую участник может вычесть из своего налогооблагаемого дохода. В нашем случае, участники могут воспользоваться налоговым вычетом при распределении доли Общества.

Налоговый вычет может быть применен в следующем порядке:

- Участники должны составить договор о распределении долей. В этом договоре необходимо указать № доли, которую получит каждый участник.

- После составления договора, он должен быть подписан всеми участниками и заверен нотариально.

- Далее, участники должны подать заявления на налоговый вычет в налоговый орган по месту своего нахождения. В заявлении необходимо указать информацию о договоре, а именно № долей, резюме распределения и т.д.

- После получения заявления, налоговый орган производит расчет налоговых обязательств каждого участника.

- Участники оплачивают налог в размере, рассчитанном налоговым органом.

- Оставшимся участникам, которые не получили долю, предоставляется возможность вместо доли получить налоговый вычет.

Таким образом, применение налогового вычета при распределении доли Общества позволяет участникам снизить налоговую нагрузку и оплатить налог только с реально полученной доли. Это является одним из способов оптимизации налогообложения и обеспечения справедливого распределения имущества между участниками. Применение налогового вычета требует заверенного нотариально договора и подачи заявления в налоговый орган.